主要港口企业重点货物经济运行分析简报(2024年3月)

发布时间:2024-04-25 309 次浏览

2024年3月,我国经济运行良好,货物进出口同比微跌。除煤炭吞吐量同比出现下跌外,主要港口企业原油、铁矿石、集装箱、粮食等吞吐量均实现增长。

一、煤炭市场

3月原煤生产基本稳定,进口同比增长。根据国家统计局的数据,3月我国规上工业原煤产量4.0亿吨,同比下降4.2%;进口煤炭4138万吨,同比增长0.5%。1—3月,规上工业原煤产量11.1亿吨,同比下降4.1%;进口煤炭1.2亿吨,同比增长13.9%。3月电力生产稳定增长,规上工业发电量7477亿千瓦时,同比增长2.8%,其中火电增速回落,同比增长0.5%。1—3月,规上工业发电量22372亿千瓦时,同比增长6.7%。

3月,煤炭需求方面,随着全国气温逐渐回升,居民取暖用电需求减弱,非电开工率不及预期,工业电需求难有大规模回升。同时,清洁能源出力逐渐增加,用煤需求正式步入淡季。下游电厂将陆续开始春季检修进程,沿海八省日耗下降至184万吨,库存维持在3324万吨左右高位。煤炭价格方面,煤炭需求增长乏力,大型煤企外购煤价大幅下调,市场悲观情绪升温,终端采购仅维持常态化长协拉运,环渤海各港合计日均调出下降至103.1万吨,港口库存大幅回升。运价走势方面,随着外贸行情走热,转外贸航线的兼营船舶数量增长较快,巴拿马船型运力供给收紧,华南航线运价持续上行。加之月末进口煤到岸成本延续高位,部分刚需采购转向内贸市场,运输市场活跃度较前期有所提升,叠加北方港口频繁封航,装船作业效率降低,限制运力周转,沿海煤炭运价底部回升。3月29日,上海航运交易所发布的煤炭货种运价指数报收928.0点,比上月末上涨1.5%,月平均值为925.87点,环比上涨0.1%。

有关统计数据显示,截至3月29日,55个港口样本动力煤库存5833.80万吨,周环比增加136.8万吨,其中:东北区域港口库存101.80万吨,周环比减少8.1万吨;环渤海区域港口库存2494.60万吨,周环比增加157.5万吨;华东区域港口库存1075.00万吨,周环比增加5万吨;长江区域港口库存871.40万吨,周环比减少22.6万吨;华南区域港口库存1291.00万吨,周环比增加5万吨。

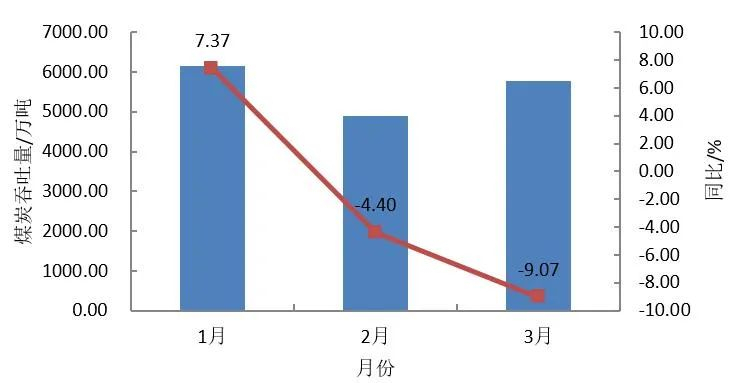

3月,中国港口协会统计的主要沿海内河港口企业累计完成煤炭吞吐量11104.81万吨,同比下降4.1%,其中累计完成外贸煤炭吞吐量1518.35万吨,同比下降3.4%。2024年1—3月,主要港口企业累计完成煤炭吞吐量32418.70万吨,同比增长2.1%,其中累计完成外贸煤炭吞吐量4460.24万吨,同比增长14.1%。3月,河北港口集团、天津港集团、国能黄骅港务、青岛港集团、日照港集团、连云港港口控股集团等北方主要煤炭下水港口企业累计完成煤炭吞吐量5761.45万吨,同比下降9.07%。2024年1—3月,上述主要煤炭下水港口企业累计完成煤炭吞吐量16789.68万吨,同比下降2.04%。2024年北方主要煤炭下水港口企业月度煤炭吞吐量及同比增速见图1。

图1 2024年北方主要煤炭下水港口企业月度煤炭吞吐量及同比增速

二、原油市场

3月原油生产平稳增长,进口由增转降,原油加工有所增长。根据国家统计局的数据,3月规上工业原油产量1837万吨,同比增长1.2%;进口原油4905万吨,同比下降6.2%;规上工业原油加工量6378万吨,同比增长1.3%。1—3月我国规上工业原油产量5348万吨,同比增长2.3%;进口原油13736万吨,同比增长0.7%;规上工业原油加工量18246万吨,同比增长2.4%。

国际原油价格方面,3月,“欧佩克+”继续减产,地缘政治局势恶化,美国原油库存下降,美国、中国等消费大国原油需求上升,在供应端收紧和消费需求提升共同影响下,国际原油价格呈现震荡上行态势。截至3月25日,WTI、布伦特原油期货价格分别收于81.95美元/桶、86.75美元/桶,环比分别上涨5.63%、5.11%。

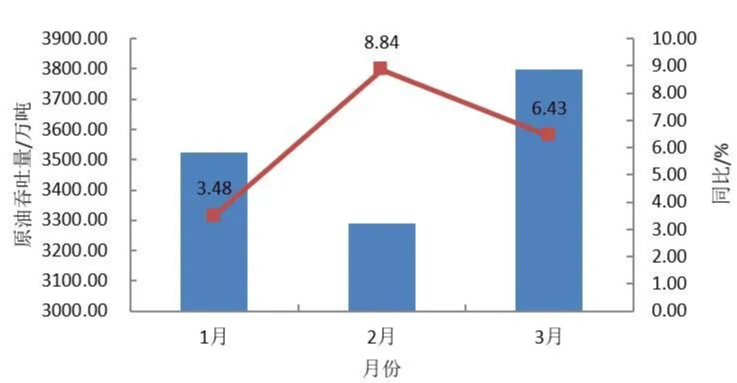

3月,中国港口协会统计的主要沿海内河港口企业累计完成原油吞吐量4155.49万吨,同比增长4.0%,其中累计完成外贸原油吞吐量3417.57万吨,同比增长1.4%。2024年1—3月,主要港口企业累计完成原油吞吐量11761.24万吨,同比增长5.4%,其中累计完成外贸原油吞吐量9836.21万吨,同比增长8.2%。3月,大连港集团、天津港集团、烟台港集团、青岛港集团、日照港集团、宁波舟山港股份、湛江港集团等主要原油接卸港口企业累计完成原油吞吐量3799.61万吨,同比增长6.43%。2024年1—3月,上述主要原油接卸港口企业累计完成原油吞吐量10623.68万吨,同比增长6.24%。2024年主要原油接卸港口企业月度原油吞吐量及同比增速见图2。

图22024年主要原油接卸港口企业月度原油吞吐量及同比增速

三、铁矿石市场

3月铁矿石进口同比平稳增长。根据海关总署的统计数据,3月我国进口铁矿石10071.8万吨,同比增长3.3%。1—3月,我国铁矿石及其精矿进口量31012.5万吨,同比增长5.5%。

根据中国钢铁工业协会的统计数据,3月全国生产粗钢8827.0万吨,同比下降7.80%;生产生铁7266.0万吨,同比下降6.90%;生产钢材12337.0万吨,同比增长0.10%。1—3月,全国累计生产粗钢2.57亿吨,同比下降1.9%;生产生铁2.13 亿吨,同比下降2.90%;生产钢材3.36亿吨,同比增长4.40%。

3月,海外铁矿石发运量呈现季节性回升态势,国内港口继续累库,供给预期宽松,矿石价格持续下行,钢企利润逐步恢复。但受终端需求整体启动缓慢影响,铁矿石需求恢复情况不及预期。钢企停产检修增多,高炉开工率走低,铁水产量大幅下降,采购补库拉运不变,沿海矿石运输价格小幅波动。3月29日,上海航运交易所发布的金属矿石货种运价指数报收970.53点,比上月末下跌0.6%,月平均值为973.53点,环比下跌0.9%。

据有关统计数据,截至3月29日,全国45个港口铁矿库存为14431.2万吨,比去年同期库存高1575.9万吨,港口库存表现为累库的主要因素是到港量偏强,同时压港船舶下降对港库形成补充,综合表现为卸货量高于出库量。

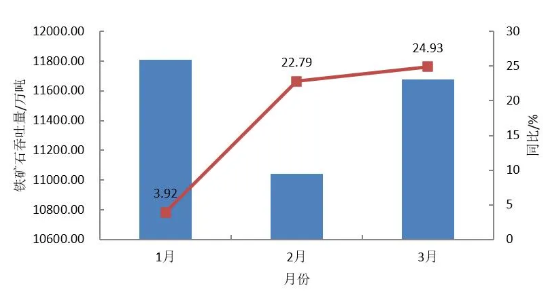

3月,中国港口协会统计的主要沿海内河港口企业累计完成铁矿石吞吐量14786.43万吨,同比增长5.4%,其中累计完成外贸铁矿石吞吐量10211.72万吨,同比增长7.3%。2024年1—3月,主要港口企业累计完成铁矿石吞吐量43820.46万吨,同比增长4.8%,其中累计完成外贸铁矿石吞吐量30345.12万吨,同比增长6.0%。3月,大连港集团、营口港务集团、河北港口集团、天津港集团、烟台港集团、青岛港集团、日照港集团、连云港港口控股集团、宁波舟山港股份、福州港务集团、湛江港集团、北部湾港股份等主要进口铁矿石接卸港口企业累计完成铁矿石吞吐量11678.38万吨,同比增长24.93%。2024年1—3月,上述主要进口铁矿石接卸港口企业累计完成铁矿石吞吐量34530.00万吨,同比增长24.61%。2024年主要进口铁矿石接卸港口企业月度铁矿石吞吐量及同比增速见图3。

图3 2024年主要进口铁矿石接卸港口企业月度铁矿石吞吐量及同比增速

四、集装箱市场

根据国家统计局的数据,3月全国货物进出口同比微跌,进出口总额35580亿元,同比下降1.3%,其中:出口金额19869亿元,同比下降3.8%;进口金额15710亿元,同比增长2.0%。1—3月货物进出口同比实现平稳增长,全国货物进出口总额101693亿元,同比增长5.0%,其中:出口金额57378亿元,同比增长4.9%;进口金额44315亿元,同比增长5.0%。

据上海航运交易所的资料,3月中国出口集装箱运输市场表现略显疲软,市场行情以调整走势为主,综合指数下跌。2024年3月,上海航运交易所发布的中国出口集装箱综合运价指数平均值为1279.21点,较上月平均下跌11.2%;反映即期市场的上海出口集装箱综合指数平均值为1820.27点,较上月平均下跌15.9%。

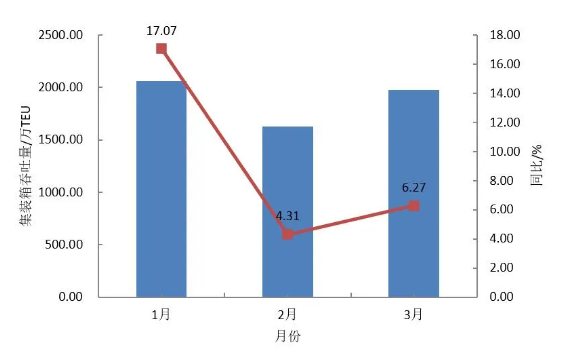

3月,中国港口协会统计的主要沿海内河港口企业累计完成集装箱吞吐量2416.19万TEU,同比增长3.4%,继续保持增长态势,其中累计完成外贸集装箱吞吐量1174.15万TEU,同比增长6.4%。2024年1—3月,主要港口企业累计完成集装箱吞吐量6886.49万TEU,同比增长10.0%,其中累计完成外贸集装箱吞吐量3408.17万TEU,同比增长11.2%。3月,大连港集团、天津港集团、青岛港集团、连云港港口控股集团、上港集团、宁波舟山港股份、厦门港务控股集团、广州港集团、深圳市港口企业、北部湾港股份、海南港航等11家沿海集装箱枢纽港港口企业累计完成集装箱吞吐量1977.74万TEU,同比增长6.27%。2024年1—3月,上述11家沿海集装箱枢纽港港口企业累计完成集装箱吞吐量5657.69万TEU, 同比增长10.27%。2024年11家沿海集装箱枢纽港港口企业月度集装箱吞吐量及同比增速见图4。

图4 2024年11家沿海集装箱枢纽港港口企业月度集装箱吞吐量及同比增速

五、粮食市场

3月粮食进口量同比微降。据海关总署的统计数据, 3月我国粮食进口总量1164万吨,同比下降0.3%,其中:进口玉米171万吨,同比下降22.0%;进口小麦178万吨,同比增长34.2%;进口稻米9万吨,同比下降77.7%;进口大麦172万吨,同比增长135.4%;进口高粱56万吨,同比增长200.4%;进口大豆554.1万吨,同比下降15.3%。2024年1—3月,我国粮食进口量3842万吨,同比增长5.1%,其中:进口玉米790万吨,同比增加5.1%;进口小麦429万吨,同比下降1.4%;进口稻米31万吨,同比下降69.3%;进口大麦443万吨,同比增长162.2%;进口高粱217万吨,同比增长323.6%;进口大豆1857.7万吨,同比下降10.8%。

3月,国际粮油市场供应充足,价格普遍下行。小麦市场,俄罗斯小麦供应充足,价格下跌;玉米市场,南美农业产区天气状况令人担忧,玉米价格上涨;大米市场,泰国政府数据显示,第一季度泰国出口大米250万吨,同比增长21%,2024年泰国大米出口量可能达到800万吨,高于750万吨的目标水平,出口形势良好,大米价格下跌;大豆市场,布宜诺斯艾利斯谷物交易所表示,阿根廷近期大雨过后,主要农业地区的干燥天气将有利于大豆生长,大豆价格下跌。主要市场中,美国硬麦现货、芝加哥交易所软红冬麦期货月平均价格分别为345美元/吨、199美元/吨,分别比上月下降1.3%、7.71%。美国玉米现货、芝加哥交易所玉米期货月平均价格均为169美元/吨,分别比上月上涨0.66%、1.62%。芝加哥糙米期货月平均价格为387美元/吨,月环比下跌4.52%;泰国破碎率5%大米出口价格为612美元/吨,下跌9美元/吨;越南破碎率5%大米出口价格为588美元/吨,下跌42美元/吨;巴基斯坦卡拉奇破碎率10%~15%大米出口价格为608美元/吨,下跌28美元/吨。美国芝加哥交易所大豆期货价格为432美元/吨,环比上涨0.66%;美国大豆美湾FOB价为431美元/吨,环比上涨1.63%;巴西马德里亚角港口大豆FOB价为360美元/吨,环比上涨1.1%。

3月初,中储粮持积极稳妥推进收购进度,保障农户收益,受基层余粮减少,玉米价格稳步回升。叠加雨雪天气影响,发运受阻,供给收紧,市场抄底情绪有所升温,北方港口粮食发运积极性提高,询船热度上升。3月末,南北气温回升,养殖端进入周期性补栏阶段,猪价波动明显,饲料企业持谨慎态度。同期,进口玉米及替代品将陆续到港,替代品价格优势明显,内贸粮价南北港口出现倒挂,加之下游沿海港口库存处于高位,发运需求减少,沿海粮食运输价涨势渐稳。3月29日,上海航运交易所发布的粮食货种运价指数报收775.77点,比上月末上涨4.4%,月平均值为776.63点,环比上涨2.9%。

3月,中国港口协会统计的主要沿海内河港口企业累计完成粮食吞吐量1572.99万吨,同比增长27.4%,其中累计完成外贸粮食吞吐量854.44万吨,同比增长20.8%。2024年1—3月,主要港口企业累计完成粮食吞吐量4530.45万吨,同比增长16.4%,其中累计完成外贸粮食吞吐量2527.08万吨,同比增长10.6%。3月,大连港集团、营口港务集团、天津港集团、烟台港集团、青岛港集团、日照港集团、连云港港口控股集团、宁波舟山港股份、广州港集团、北部湾港股份等主要粮食接卸港口企业累计完成粮食吞吐量1152.97万吨,同比增长31.03%。2024年1—3月,上述主要粮食接卸港口企业累计完成粮食吞吐量3378.42万吨,同比增长19.02%。2024年主要粮食接卸港口企业月度粮食吞吐量及同比增速见图5。

图5 2024年主要粮食接卸港口企业月度粮食吞吐量及同比增速

数据来源:国家统计局、海关总署、中国港口协会、上海航运交易所、中国钢铁工业协会等

本文标题:主要港口企业重点货物经济运行分析简报(2024年3月)

本文链接:https://www.gjkdwl.com/news/gangkou-58874.html

中国寄快递到法属波利尼西亚

中国寄快递到法属波利尼西亚 从中国邮寄东西到吉布提

从中国邮寄东西到吉布提 邮寄东西到巴哈马

邮寄东西到巴哈马 寄快递到荷兰

寄快递到荷兰 寄化妆品到巴拿马

寄化妆品到巴拿马 天猫商品转运到南非

天猫商品转运到南非 德国fba空运头程价格

德国fba空运头程价格 邮寄东西到佛得角

邮寄东西到佛得角