【招商交运|公司点评】中远海特:23H1业绩符合预期,看好汽车出口景气持续性(2023-08-30)(附财报下载)

发布时间:2023-08-31 307 次浏览

【财报】中远海特:中远海运特种运输股份有限公司2023年半年度报告_罗戈网_uRMurl7jP1Yk.pdf

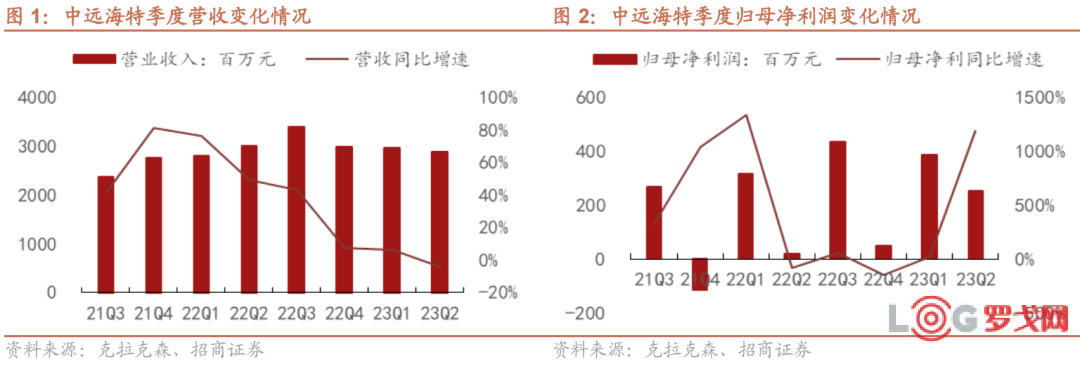

中远海特发布2023年半年报,业绩符合预期。2023上半年公司实现营收58.7亿元,同比+0.9%;实现归母净利润6.4亿元,同比+92%。其中Q2实现营收29亿元,同比-4%,实现归母净利润为2.51亿元,同比+2.3亿元。

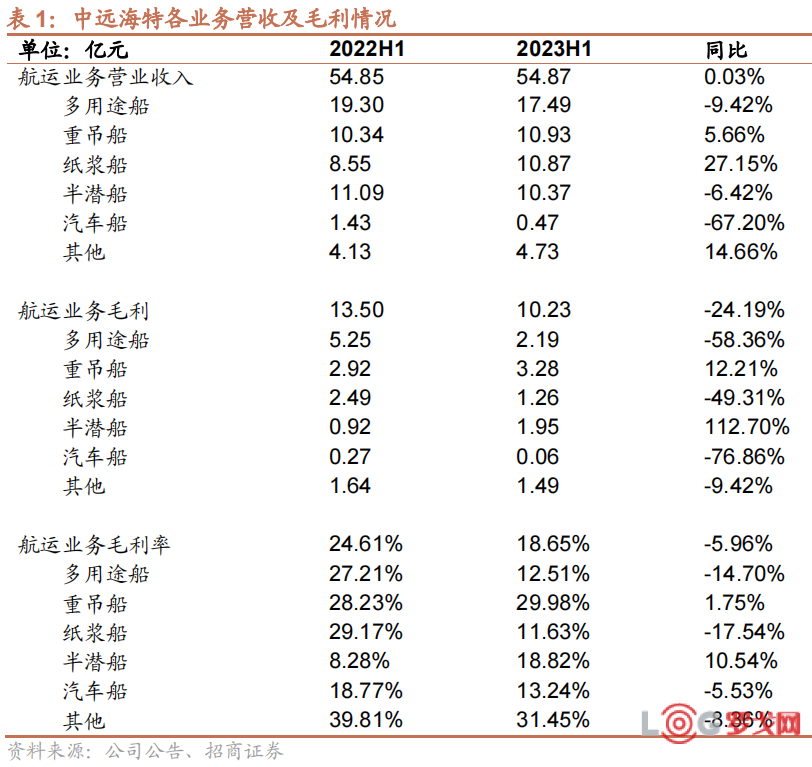

多用途船及重吊船市场受集运运价同比回落影响,Q2公司整体毛利率有所下滑。公司上半年航运业务达到54.9亿元,同比增长0.03%,基本持平。23H1公司毛利率为19.8%,同比-4.1pcts,其中Q2毛利率为17.7%,同比-5.9pcts,环比-4.2pcts。费用方面,23H1公司管理及销售费用同比分别增长19.7%/11%;同时因美元利率上涨导致利息支出增加,23H1财务费用同比提升0.82亿元至1.77亿元。投资收益方面,因滚装船已陆续转由合资公司广州远海运营,因此同比大幅提升0.53亿元。另外,由于去年计提约5亿船舶减值准备,因此基数相对较低。整体来看,公司净利润实现同比大幅增长。

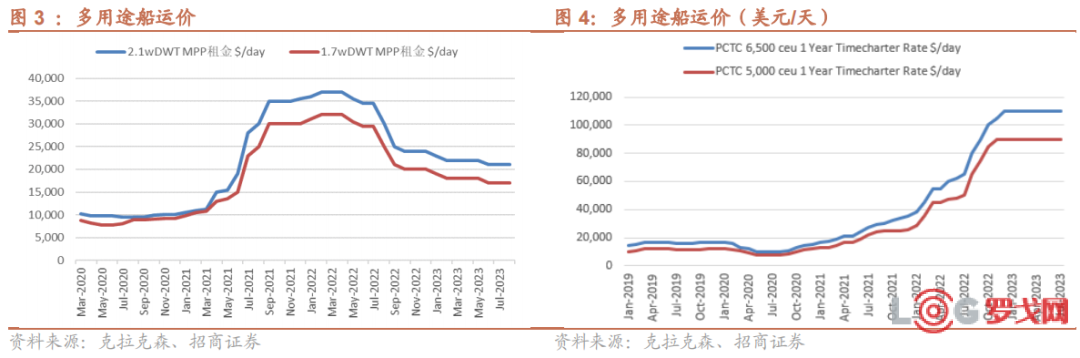

23H1多用途船及重吊船市场保持相对平稳,集运周期下行影响减退,目前2.1万载重吨MPP市场运价仍然维持在2.1万美元/天,虽然同比有所回落,但环比Q4降幅有限。上半年中国对外承包工程完成营业额 4901 亿元人民币,同比增长 7%。23H1多用途船及重吊船营收增速分别为-9.4%/5.7%,实现毛利分别为2.2/3.3亿元,合计为5.5亿元,同比下降33%。

23H1汽车出口市场仍保持高度景气。目前中国汽车出口保持强劲,23H1中国汽车出口量达到234万辆,同比增长77%。公司纸浆船去程发运汽车班次持续加密,运输需求较为旺盛。汽车船市场供不应求局面没有缓解,PCTC市场运价仍保持在11万美元/天。上半年公司共发运汽车约11万辆。23H1公司纸浆船及汽车船营收增速分别为27%/-67%,实现毛利分别为1.26/0.06亿元,同比下降49%/77%。

23H1半潜船市场需求有所恢复。上半年油气开采需求不断增长,拉动钻井平台等设备海运需求,深海油气工程投资以及海工装备租赁需求活跃。23H1公司半潜船营收增速为-6.4%,实现毛利分别为1.95亿元,同比增长113%。

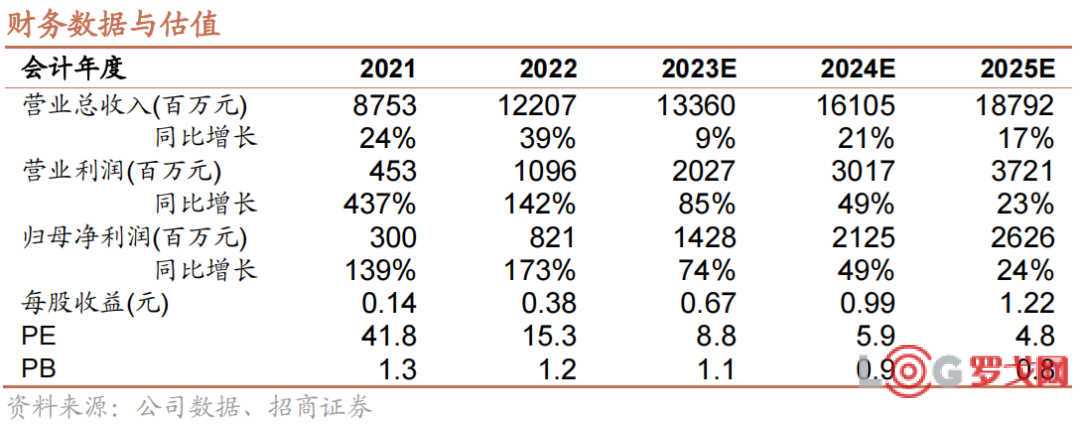

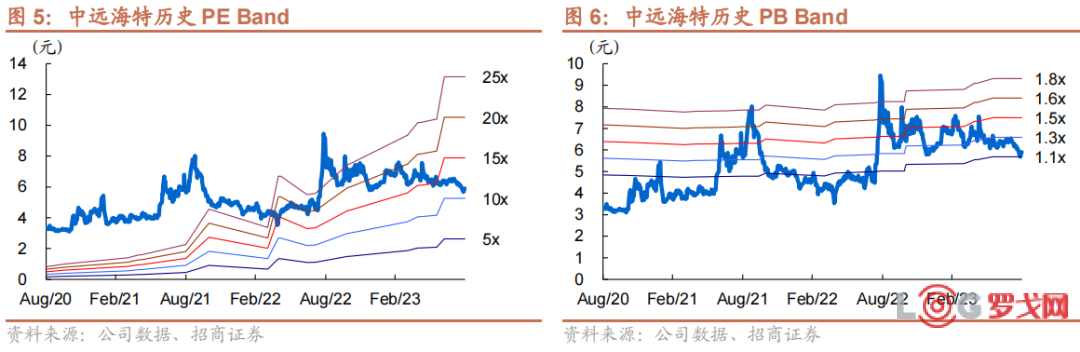

投资建议:1)风电设备及工程机械运输需求仍对MPP市场有较强支撑;2)能源转型背景下,看好工程物流、汽车物流量价齐升;3)减值压力基本释放,看好未来三年财报持续改善。考虑到上半年多用途船市场下行影响,我们下调盈利预测,预计23-25年利润分别为14/21/26亿元。中长期来看,公司成长性仍然可期,维持“强烈推荐”评级。

风险提示:宏观经济下滑、多用途船及汽车船市场下行、业绩测算风险等。

1、事件

中远海特发布2023年半年报,业绩符合预期。2023上半年公司实现营收58.7亿元,同比增长0.9%;实现归母净利润6.4亿元,同比增长92%。其中Q2实现营收29亿元,同比下降4%,实现归母净利润为2.51亿元,同比提升2.3亿元。

2、点评

多用途船及重吊船市场受集运运价同比回落影响,Q2公司整体毛利率有所下滑。但由于去年同期公司计提减值,基数较低,因此Q2净利实现同比上涨。公司整体营收实现小幅增长。2023H1公司实现营收58.7亿元,同比增长0.9%,其中上半年航运业务达到54.9亿元,同比增长0.03%,基本持平。23H1公司毛利率为19.8%,同比下降4.1pcts,其中Q2毛利率为17.7%,同比下降5.9pcts,环比下降4.2pcts。费用方面,由于陆续推进合作项目及差旅费上升,23H1公司管理费用及销售费用同比分别增长19.7%/11%;同时因美元利率上涨导致利息支出增加,23H1财务费用同比提升0.82亿元至1.77亿元,同比增长87%。投资收益方面,因滚装船已陆续转由合资公司广州远海运营,因此同比大幅提升0.53亿元。另外,由于去年计提约5亿船舶减值准备,因此基数相对较低。整体来看,公司净利润实现同比大幅增长。

从各业务板块来看,

23H1多用途船及重吊船市场保持相对平稳,集运周期下行影响减退,目前2.1万载重吨MPP市场运价仍然维持在2.1万美元/天,虽然同比有所回落,但环比Q4降幅有限。上半年中国对外承包工程完成营业额 4901 亿元人民币,同比增长 7%。23H1多用途船及重吊船营收增速分别为-9.4%/5.7%,实现毛利分别为2.2/3.3亿元,合计为5.5亿元,同比下降33%,环比下降约20%。

23H1汽车出口市场仍保持高度景气。目前中国汽车出口保持强劲,23H1中国汽车出口量达到234万辆,同比增长77%。公司纸浆船去程发运汽车班次持续加密,运输需求较为旺盛。汽车船市场供不应求局面没有缓解,PCTC(6000ceu)市场运价仍保持在11万美元/天。纸浆运输方面,长期COA货源对纸浆船货量仍有较强支撑,上半年公司承运纸浆货量同比增长18.9%。汽车运输方面,上半年公司共发运汽车约11万辆。23H1公司纸浆船及汽车船营收增速分别为27%/-67%,实现毛利分别为1.26/0.06亿元,同比下降49%/77%。由于滚装船已陆续转由合资公司广州远海运营,相关收益计入投资收益,因此合并报表口径汽车船业务出现下滑。

23H1半潜船市场需求有所恢复。上半年油气开采需求不断增长,拉动钻井平台等设备海运需求,深海油气工程投资以及海工装备租赁需求活跃。截至 2023 年 6 月,全球海洋钻井平台利用率超过 90%,半潜船需求快速增长。公司强化资源整合,与广州打捞局共同出资成立半潜船合资公司,进一步优化半潜船市场竞争格局。23H1公司半潜船营收增速为-6.4%,实现毛利分别为1.95亿元,同比增长113%。

3、投资建议

1)风电设备及工程机械运输需求仍对MPP市场有较强支撑;2)能源转型背景下,看好工程物流、汽车物流量价齐升;3)减值压力基本释放,看好未来三年财报持续改善。考虑到上半年多用途船市场下行影响,我们下调盈利预测,预计2023-2025年利润分别为14/21/26亿元。中长期来看,公司成长性仍然可期,维持“强烈推荐”评级。

4、风险提示

宏观经济下滑、多用途船及汽车船市场下行、业绩测算风险等。

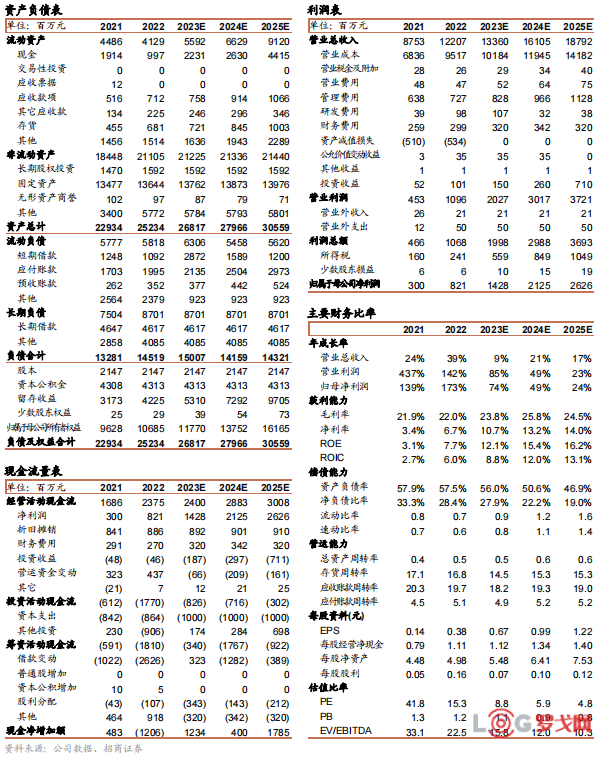

附:财务预测表

本文标题:【招商交运|公司点评】中远海特:23H1业绩符合预期,看好汽车出口景气持续性(2023-08-30)(附财报下载)

本文链接:https://www.gjkdwl.com/news/zhongyuan-51498.html

中国寄快递到布隆迪

中国寄快递到布隆迪 寄快递到赤道几内亚

寄快递到赤道几内亚 广州到伊朗国际专线

广州到伊朗国际专线 淘宝商品转运到匈牙利

淘宝商品转运到匈牙利 带电产品寄贝宁

带电产品寄贝宁 留学生如何使用国际集运邮寄蓝牙音响到德国

留学生如何使用国际集运邮寄蓝牙音响到德国 深圳到斯里兰卡邮政小包

深圳到斯里兰卡邮政小包 深圳到阿尔及利亚邮政小包

深圳到阿尔及利亚邮政小包