上海航运交易所 2021—2022年水运形势报告 (三)

发布时间:2022-02-10 202 次浏览

中国沿海散货水运形势报告

2021年市场回顾

经济向好行情火热

2021年,中国经济发展呈现出强大的修复能力和旺盛的活力,结构调整稳步推进,高质量发展取得显著成效。然而,全球经济虽开启复苏,但变异毒株快速传播导致疫情反弹,欧美多国供应链因疫情反弹而恶化,生产恢复不及预期,需求向“中国制造”倾斜,出口订单猛增,拉动国内工业、制造业产量上升。前三季度,中国GDP同比增长9.8%,其中一季度增速高达18.3%,二三季度增速有所回落,分别增长7.9%和4.9%。预计全年同比增长8%。

中国主要经济指标均较好增长,前10月固定资产投资增速为5.2%,增速较2020年同期提升2.6个百分点;规模以上工业增加值同比增长10.1%,增速较2020年同期提升7.8个百分点。

经济基本面改善对运输需求拉动力增强,市场运量呈现较快增长。据交通运输部统计,前11月全国水路货运量完成74.9亿吨,同比增长8.5%,增速较2020年同期提升12.1个百分点;完成货物运输周转量104518.0亿吨公里,同比增长9.6%,增速较2020年同期提升12.6个百分点。

港口方面,前11月沿海港口完成货物吞吐量91.4亿吨,同比增长5.4%,增速较2020年同期提升2.2个百分点。

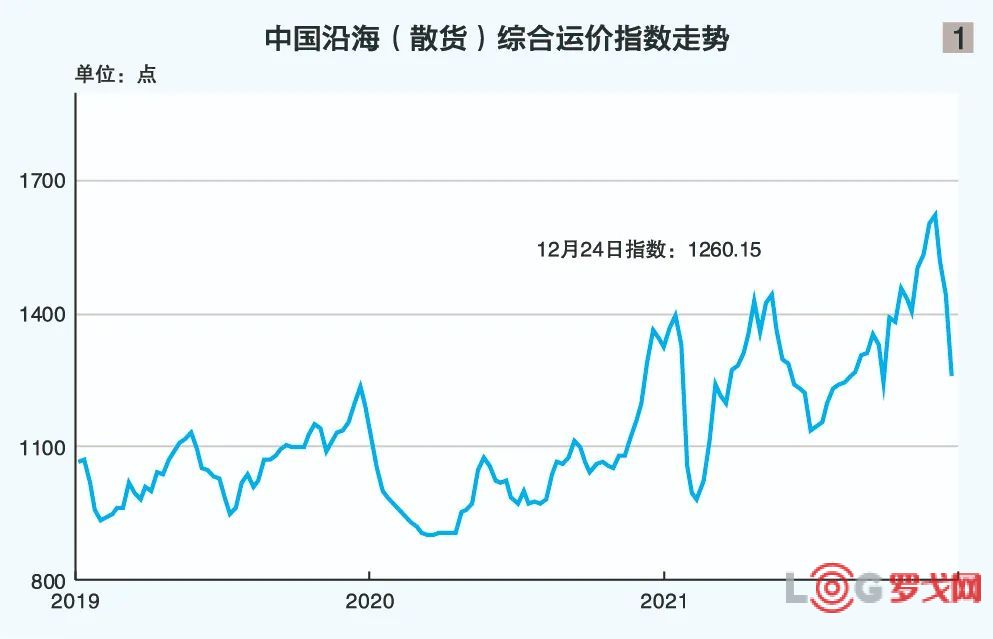

2021年,运输市场行情火热,前三季度煤炭供给持续紧张,在库存下探、煤价飙升诸多压力下,电厂租船情绪普遍高涨。然而运力周转受制于天气、疫情、港口货源短缺等影响,效率普遍偏低,加之兼营船舶大量涌入外贸市场,运力供给紧张持续加剧,运价震荡上行。四季度,市场更是迎来高点行情,煤炭保供政策成效显现,产运各环节齐齐发力,煤炭市场供需两旺,拉动运价冲上近十年最高水平。12月,下游煤炭库存迅速回升,煤价下行,市场观望情绪渐浓,运价快速回落。

2021年,上海航运交易所发布的中国沿海(散货)综合运价指数均值为1299.35点,同比上涨25.0%;全年指数最高值为12月3日的1622.50点,为2011年以来新高(见图1)。

煤炭运输

2021年,中国沿海煤炭运输市场主要呈现如下特点:

基本面促需求增长

2021年,中国防控疫情成效突出,产业链供应链稳定,经济运行持续向好。固定资产投资、房地产开发投资、基础设施建设投资均呈现较快增长,工业生产、制造业也在国际复杂形势以及全球疫情反复影响下迎来契机,基本面对煤炭需求拉动持续强劲。

前11月,全国全社会用电量74972亿千瓦时,同比增长11.4%。工业和制造业用电增速均有较好表现。其中,工业用电量同比增长10.2%,增速较2020年同期提升8.1个百分点;制造业用电量同比增长10.9%,增速较2020年同期提升8.5个百分点。水电同比则下降2.2%,社会用电需求更加依赖于化石燃料发电,火力发电迎来较大增长空间。

前11月,全国规模以上电厂火电发电量52227亿千瓦时,同比增长9.9%,增速较2020年同期提高7.2个百分点。

前10月,全国电厂累计耗煤18.7亿吨,同比增长18.0%;日均耗煤量615.41万吨,同比增长20.9%。

供应不足供需偏紧

受环保检查、土地执法以及产地煤矿安全生产专项整治等影响,煤炭新增产能不及预期。前11月,中国原煤产量36.74亿吨,同比仅增长4.2%。

供给增长不及需求增长,前三季度煤炭供需缺口持续放大,下游电厂库存不断下探。截至9月31日,广东、福建、广西、江苏、浙江、山东和上海等七省市电厂平均存煤可用天数较2020年同期分别减少24.4天、7.3天、31.6天、8.5天、31.1天、4.3天和2.4天(见图2)。

2021年以来,各级政府高度重视能源保供问题,相关部委煤炭保供政策密集出台,调控措施加紧落实。先进产能有序释放,供给结构持续优化,产量稳步增长。大型煤企主动保供稳价,保证低价煤稳定兑现。四季度,保供政策成效显现,煤炭供需情况明显改善,发运港及下游电厂库存迅速回升。

12月17日,广东、福建、广西、江苏、浙江、山东、上海等七省市电厂存煤可用天数分别较三季度末不同程度回升。

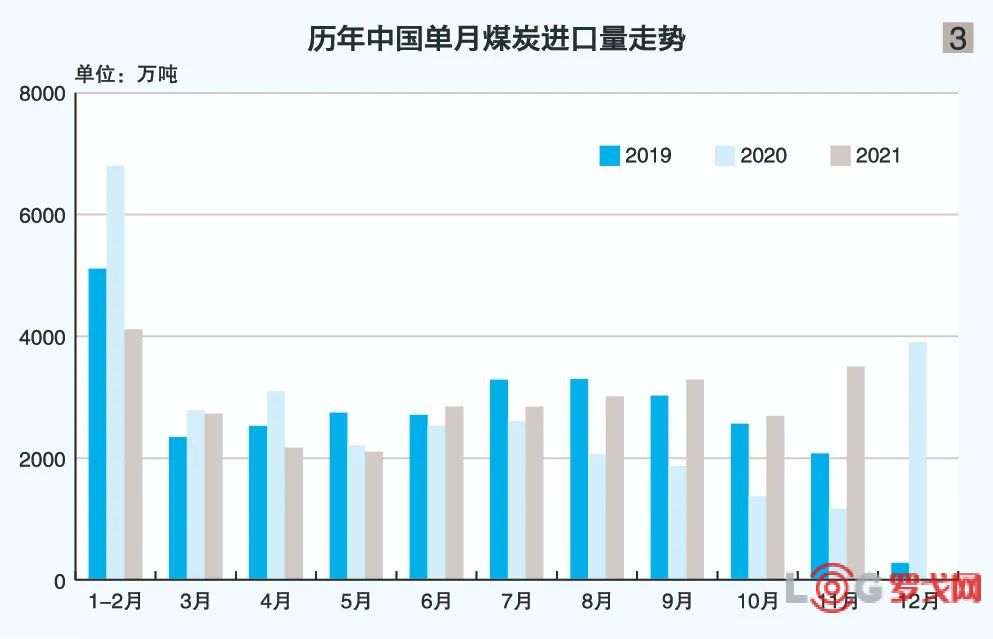

进口煤量前低后高

2021年,中国煤炭进口呈前低后高走势。由于澳大利亚单方面破坏中澳关系,中方对澳洲煤进口实行严格管控,自澳大利亚进口煤为零。同时,国际煤炭市场火热,进口煤价持续上涨,国际海运费居高不下,春节后一度出现国内外煤价倒挂情况,进口煤价优势明显减弱。鉴于各种因素叠加,前5月中国累计进口煤炭11116.6万吨,同比下降25.2%。

下半年,煤炭供需紧张格局加剧,中国煤炭进口力度逐步加大。相关部委多措并举提升煤炭泊位利用率以及港口通关效率,终端投标采购积极,多渠道寻找货源,进口煤量明显提升。6月开始,中国煤炭进口单月均大幅增长,前11月中国进口煤炭29232.1万吨,同比增长10.6%,与前5月形成巨大反差(见图3)。

供需紧张助涨煤价

煤炭供应偏紧,煤价波动剧烈。春节前,冬季民用电需求提升叠加工业用电增长,旺季特征凸显,煤炭供不应求,环渤海5500大卡动力煤现货价格突破1000元/吨。之后,春节效应显现,需求降至年内低点,煤价滑落至旺季前水平。3月开始,中国经济形势稳步向好,煤炭需求恢复且高需求有延续预期,煤价震荡上行。期间,国家增产保供政策落实力度加强,但煤矿事故接连发生,安全生产叠加环保要求,煤炭增产不及预期,供给缺口不断放大,9月中旬煤炭现货价格超1500元/吨。中秋、国庆“双节”后,供需矛盾进一步加剧,煤价加速上涨,现货一度冲高至2500元/吨。

10月19日,在国家高度重视下,国家发改委连续发文保供稳价,终端库存迅速回升,煤价快速回落,几近腰斩。在保民生、稳发展政策引导下,煤价回归理性。

北方港煤运量增长

经济稳定发展、民生用电保障均离不开港口电煤中转的支持。2021年,煤炭供应形势引起社会各界广泛关注,各大煤炭发运港切实发挥国有企业责任担当,积极对接上游煤企和铁路运输部门,开通电煤运输“绿色通达”,加大煤炭进出港组织力度,优化缩短作业周期,全力保障能源运输通道畅通,助推能源保供,缓解“燃煤之急”。

前11月,全国主要港口内贸煤炭发运量完成7.58亿吨,同比增长9.7%,其中沿海港口内贸煤炭发运量完成7.30亿吨,同比增长8.5%。

具体港口来看:唐山港稳居内贸煤炭发运第一大港,2021年发运量同比增长18.5%,增速较2020年提升26.3个百分点;黄骅港、天津港前11月内贸煤炭发运量同比分别增长4.1%和7.5%;受港口转型发展及业务分流影响,秦皇岛港内贸煤发运量同比下降1.3%。

市场运价快速上涨

前三季度,煤炭供给增长不及需求,进口煤增量有限,煤价持续攀高,库存低位运行,电厂发电任务异常艰巨。在诸多压力下,电厂采购热情保持旺盛,租船需求持续向好。

由于港口资源持续紧张,且煤种结构性短缺问题突出,大量北上装运船舶需待港等货,环渤海港口压港现象频现,船舶运营效率普遍降低。此外,2021年外贸运输市场表现极为亮眼,行情高涨,不少兼营船舶外流国际市场。但在疫情防控要求下,兼营船舶“外出容易、回来难”,回归内贸市场需付出一定的时间及费用成本。即便内贸市场好于外贸,多数兼营船舶仍选择在外贸航线上运营。煤炭供应紧张格局叠加疫情防控,国内有效运力缩减明显,面对运输需求较好表现,运力供给长时间偏紧,支撑运价震荡上行。

四季度,市场行情发生转变。在国家高度重视下,煤炭保供政策频出,落实力度加大,外加各方响应,煤炭产量增长明显,下游积极拉升库存,煤炭市场一度呈现供需两旺火热场景,带动运输需求进一步提升,煤炭运价快速上涨,并不断刷出新高,并在12月初达到最高。之后,下游电厂库存普遍回升至较高水平,租船需求逐步滑落。在煤炭供应充足背景下,船舶压港情况好转,运力过剩显现,运价大幅下调。

2021年,上海航运交易所发布的中国沿海煤炭运价指数均值为1145.62点,同比上涨67.9%。秦皇岛至广州(6万~7万DWT)和秦皇岛至张家港(4万~5万DWT)两条航线的市场平均运价分别为57.2元/吨和49.0元/吨,较2020年分别上涨24.5元/吨和21.4元/吨;全年指数最高点为12月1日 的1789.94点,为发布以来新高(见图4)。

铁矿石运输

2021年,中国沿海金属矿石运输市场主要呈现如下特点:

压减粗钢产量见效

2021年,钢铁行业呈现“减量提质”新特点。上半年,在中国经济回暖背景下,主要用钢行业稳定向好,钢材需求保持旺盛,粗钢产量大幅增加,最高时的3月份产量同比增幅接近20%。7月起,在碳达峰碳中和(“双碳”)政策指导下,工信部压减粗钢产量工作进入实施阶段,粗钢产量迅速下降。8月开始,粗钢、生铁、钢材产量较上半年月均压减近2000万吨,同比均呈两位数下降。

国家统计局数据显示,前11月中国粗钢、生铁和钢材产量分别为9.46亿、7.96亿、12.23亿吨,同比分别为-2.6%、1.0%、-4.2%(见表)。

进口总量同比萎缩

粗钢产量压减是严格执行环保政策、优化供给侧的重要举措,也是平抑大宗商品通胀、对冲铁矿石价格“虚火”的重要手段。产量压减工作的落实,使钢铁行业进入减量发展阶段,对中国铁矿石进口需求形成一定制约,铁矿石进口量从6月起连续5个月同比下滑。前11月,中国铁矿石累计进口10.4亿吨,同比下降3.2%。

前11月,沿海主要港口外贸铁矿石接卸量8.48亿吨,同比下降4.4%。具体港口来看,产能压减对北方港口影响较大,营口港、天津港进口矿不同程度减少,两大港口进口矿接卸量较2020年同期分别下降5.7%、5.4%。“双碳”要求、能耗“双控”叠加环保督察,唐山港外贸进口矿接卸量同比下降18%。山东以及华东地区进口矿需求表现较好,青岛港、日照港、宁波舟山港外贸进口矿接卸量同比分别增长4.0%、2.6%、1.4%。

港口库存加速上行

上半年,钢厂生产情况较好,中国港口铁矿石库存平稳运行。下半年,粗钢产量压减政策出台,铁矿石需求明显下滑。9月,能耗“双控”进一步压缩钢材产量,之后在冬季限产力度更大、范围更广的背景下,中国钢铁产量保持低位,原材料需求继续降低,港口库存加速上行。

截至12月24日,中国铁矿石港口库存为1.55亿吨左右,较年初增长26.5%;全年库存均值为1.32亿吨,同比增长12.6%。

水运中转需求下滑

下半年,铁矿石需求受环保要求提升、高耗能产业限制力度加大、冬季限产等因素影响,部分港口进口矿中转需求受到较大影响。分区域来看,山东地区进口矿更多由腹地钢厂消化,前11月青岛港、日照港铁矿石内贸发运量同比分别下跌9.2%、10.9%。伴随上海港煤、矿中转业务退出,华东及进江铁矿石中转需求进一步向宁波舟山港集聚,前11月宁波舟山港铁矿石内贸发运量同比上涨5.8%。

金属矿石运价上涨

2021年,受钢铁限产政策影响,沿海金属矿石运输需求趋弱,运价涨幅不及煤炭,起伏更多地受煤炭运输市场左右。2021年,中国沿海金属矿石运价指数均值为1098.28点,同比上涨52.2%。

上半年,经济基本面拉动较强,铁矿石、煤炭等大宗散货需求虽有季节性起伏,但均有较好表现,铁矿石与煤炭运价走势基本同步。下半年,钢铁生产限产力度不断加大,金属矿石运输需求趋弱,运价上涨动力主要来自煤炭运输市场。

截至12月24日,中国沿海金属矿石运价指数年内最高点为12月3日的1425.74点,较年内最低点(2月10日)上涨124.3%(见图5)。

石油运输

原油生产保持增长

2021年,在全球经济持续复苏、货币政策维持宽松以及原油供需平衡缓慢修复、天然气价格大幅上涨等因素的推动下,国际油价整体上行,运行区间不断上移。中国炼油行业产能呈现扩张趋势,原油生产保持增长。受经济形势、“双碳”政策以及石油消费结构转型升级等因素影响,国内原油进口需求及成品油消费继续受到抑制,原油进口及成品油需求则出现阶段性见顶。

中国原油产量继续稳步增加,前11月完成1.82亿吨,同比增长2.5%,增幅较2020年同期增加0.9个百分点;原油加工量完成6.45亿吨,同比增长4.9%,增速较2020年同期增加1.8个百分点。前11月,原油表观消费量6.50亿吨,同比下降4.8%,增幅较2020年同期减少12.3个百分点。

原油价格大幅上涨

随着全球范围新冠疫苗接种的有序推进,全球原油需求明显回暖。2021年以来原油价格从49美元/桶一路上涨,10月中旬突破80美元/桶,最高达到84美元/桶。四季度后期,受奥密克戎毒株蔓延影响,原油价格由峰值下跌后起伏不定。

原油价格高涨,为成品油带来强劲支撑。一季度,国内需求复苏,同时主营及地炼迎来大检修季节,汽柴油价格低位反弹。二季度,国内轻循及混芳、稀释沥青正式收取消费税。三季度,国内柴油资源供应全面紧缺,汽柴油库存降至低位,汽柴油价格快速推涨至批发和零售的最高限价。四季度,炼厂柴油增产,同时减少出口,资源紧张逐步缓解,汽柴油价格应声下跌。成品油价格2021年经历25次调整,其中上涨15次,共累计上调汽油1345元/吨,柴油1295元/吨。

油品对外依存略低

2021年,中国原油进口出现20年来最大的下降幅度,海关总署公布数据显示,前11月中国进口原油4.67亿吨,同比下跌7.3%,较2020年同期回落16.8个百分点,罕见地出现连续7个月月度进口量较2020年同期降低的情况。原油进口量下降,对外依存度回落到72%附近。不过考虑到2020年中国超量进口,高基数造成2021年原油进口相对回落(见图6)。

海关统计显示,前11月中国出口成品油总计5708万吨,同比增长2.1%,增幅较2020年同期增加9.0个百分点。11月10日,年内第三批成品油出口配额文件正式下发,由此2021年国内成品油出口配额总量3760万吨左右,较2020年缩减2141万吨左右,同比下降36.3%。

未来成品油过剩不再过度依赖于以出口转移压力,如何促进内销或者产能转移将是中国炼化企业需要面对的问题。

主要港口原油下降

2021年,中国计划新增炼化产能2600万吨,虽有浙江石化二期、盛虹石化等大炼化项目陆续投产,仍能感受到中国原油需求增速的下滑,前11月中国主要港口进口原油接卸量完成3.82亿吨,同比增长3.2%,增速较2020年同期减少5.6个百分点。

主要港口中,除湛江港、烟台港、唐山港依托于炼化一体化项目,港口吞吐量前11月分别增长51.7%、28.4%和10.6%,延续良好增长;其他港口吞吐量同比均下跌或持平。整体港口运输情况较上半年呈明显下降态势。

运价:原油平稳,成油下跌

沿海省际运输油品船运力规模保持平稳增长。截至6月30日,沿海省际油船共计1232艘、1103.9万DWT,分别较2020年底增加11艘、16.6万DWT,增幅为1.5%。沿海原油运力供应充足,原油运输行情总体平稳。

2021年,上海航运交易所发布的中国沿海原油货种运价指数均值为1541.72点,同比微跌0.6%。

按照“双碳”的要求,中国加强成品油市场监管以及消费税清查,严控进口原油与出口成品油配额,鼓励新能源不断发展,油品经营环境发生较大改变,成品油市场竞争进入白热化。

从国内资源供应端来看,上半年受浙石化二期2000万吨加工能力装置2020年底正式投产与已投产的恒力、宝来以及浙石化一期等影响,资源供大于求的矛盾愈加突出;下半年受国际原油价格强势攀升、全国各地限产限电政策影响,国内能源供应紧张,成品油市场尤其柴油市场供应出现紧张。

需求端来看,由于上半年各地疫情管控较好,受“就地过年”政策及“清明”“五一”“端午”等节日带动,国内成品油市场消费量回升较为明显;下半年华东地区先后经历江苏、福建和浙江疫情的影响,流通受限,成品油呈现部分地区汽油库存高企而局部地区柴油供应短缺的矛盾。

总体上,前三季度成品油库存持续保持高位,港口等卸时间较长,船期延后,运价承压下跌。四季度,因国内成品油供应较紧,行情持续上涨,运价小幅攀升。此外,2021年长航线货运量明显减少,而华东地区中短航线运量增加抑制运价上升。部分平台的介入也促使船东理性竞争。

2021年,中国沿海成品油运价指数均值为1054.01点,同比下跌7.4%(见图7)。

2022年市场展望

外需放缓内需难补

2021年,中国经济内生动力加强,经济持续稳定恢复。全球能源危机导致国际大宗商品价格上涨,给中国经济带来输入性影响,能源商品价格创历史新高。

2022年,疫情阴霾挥之不去,供应链修复不易,全球经济增长或放缓。中国经济面临的外部环境依然复杂多变,疫情对经济的影响依然存在;楼市预期发生变化,地方政府债务风险上升;中小企业经营困难增大,投资增长面临的掣肘因素较多;结构性就业压力增大,收入增速放缓,市场预期不稳,消费恢复依然面临诸多困难。

总体判断,2022年外需增长放缓,内需短期难以补位,经济下行压力增大,预计全年GDP增长5%左右,增幅较2021年减少3个百分点。

煤炭运输

影响2022年煤炭运输市场走势的主要因素有:

产量保持小幅增长

2021年10月以来,国家相关部门扎实推进煤炭增产保供稳价工作,推动煤炭优质产能加快释放,煤炭供需形势得到显著改善。

据悉,国家相关部门和主要产煤省区已筛选出近200处符合安全增产保供条件的煤矿列入应急保供名单,推动这些优质煤炭产能加快释放,可增加产能约3亿吨/年。

随着煤炭优质产能有效释放,预计2022年煤炭产量将保持小幅增长,增速介于1%~2%,中国煤炭供应保障能力将继续增强。

消费水平低速增长

根据“十四五”规划,到2025年非化石能源消费比重达到20%左右,单位国内生产总值能源消耗同比下降13.5%,单位国内生产总值二氧化碳排放同比下降18%,煤炭消费增长将得到严格控制。

“双碳”背景下,煤炭消费减少是大势所趋。在《2030年前碳达峰行动方案》中,中国提出要推进煤炭消费替代和转型升级,加快煤炭减量步伐。中国煤炭工业协会预测“十四五”煤炭消费增速为0.5%。

根据中国煤炭工业协会发布的《煤炭工业“十四五”高质量发展指导意见》,到“十四五”末中国煤炭产量控制在41亿吨左右,煤炭消费量控制在42亿吨左右,年均消费增长0.5%左右。

用电增速小幅回落

随着全球大部分国家从疫情中逐步恢复生产,外贸行业面临下行压力,同时中国能耗“双控”持续,上游原材料制造等产业面临能源消费总量限制;随着“双碳”工作的推进,部分行业以清洁能源代煤计划逐步推进,预计2022年工业用电增速回落。

长协稳价支撑市场

全国煤炭交易会2021年12月3日公布由国家发改委制定的《2022年煤炭长期合同签订履约方案(征求意见稿)》,明确2022年煤炭长协签订范围进一步扩大,核定能力在30万吨及以上的煤企原则上均被纳入签订范围。

价格方面,“基准价+浮动价”的定价机制不变,但征求意见稿提出,2022年的动力煤长协将每月一调。5500大卡动力煤调整区间在550~850元,其中下水煤长协基准价为700元/吨,较此前的535元上调约31%。相较以往的长协煤价,2022年长协基准价有一定上浮,同时波动范围也有扩大。但另一方面,国家稳定煤价保民生的态度坚决,坚持长协全覆盖,长协价高于往年为煤价提供托底,但煤价运行中枢相对2021年将明显下移。

进口保持低速增长

2022年,中国煤炭进口来源或将发生变化,来自俄罗斯、印尼和蒙古国的煤炭出口商与中国企业达成2022年度国际市场动力煤中长期合同。据了解,首批签约量为2560万吨左右。

近年来,进口煤已成为煤炭市场稳供应、调价格的重要砝码,未来进口煤将进一步参与国家煤炭产供储销体系建设,充分利用国际煤炭资源,助力国内煤炭保供稳价工作和市场平稳运行。2022年动力煤进口量仍以平控为主,进口弹性随煤价波动。

不确定性因素颇多

2021年,中国部分地区发生煤矿事故,不仅涉及中小型煤矿,也包括多家百万吨和千万吨级大型煤矿。在此背景下,为加强煤矿安全生产工作,国家及地方安监局出台多项政策,并在重点产煤地区开展严格监察执法。违规生产状态下造成重大安全生产事故,将被追究刑事责任,煤矿超产将被遏制。

考虑到2021年下半年大量产能加速投放,2022年从降低安全风险角度出发,高标准安检可能延续,煤矿事故以及相应的问题整治仍将是影响产能释放的不确定性因素。此外,保供限产、税收、稳价等政策的出台与否,都将对煤炭市场和运输市场产生较大的影响。

运价水平同比回落

2022年,中国经济基本面对煤炭需求的支撑力度总体上将有所减弱。煤炭产量小幅增长,煤炭消费和需求低速增长,进口煤作为调节阀,市场供需关系得到改善。煤价则受长协定价政策和市场稳价政策共同作用,波动区间整体下移。

2022年,市场需求稳定,加上近两年新增运力未有大幅增加,运力供需总体平衡。除极端天气、疫情防控要求及应急措施引发的市场运价阶段性波动外,市场船货整体平衡,运价水平较2021年有所回落。

铁矿石运输

影响2022年沿海铁矿石运输市场走势的主要因素有:

基本面支撑或趋弱

房建方面,中央经济工作会议提出“推进保障性住房建设”,或对地产需求预期有一定正向的边际拉动,预计2022年保障性租赁住房新建规模在2000亿~3000亿元。基建方面,“稳增长”陆续加码,2022年投资增速平稳提升,除 “新基建”和绿色投资外,高耗钢的传统基建(交通、市政等)也将成为主要抓手,对整体钢需将起到一定托底的作用。

制造业方面,预计2022年或有一定向下的压力,但总体较房建温和。

钢铁产量同比下降

全国各省发布的产能置换公告中统计的数据显示,2022年钢厂产能净投放微增,且主要集中在12月份。

2022年,根据“2+26”城采暖季限产政策,1月1日—3月15日,各有关地区钢厂错峰生产比例不低于上一年同期粗钢产量的30%。2021年前3月采暖季期间这些地区粗钢产量9294万吨,那么2022年采暖季产量要求同比减少2788万吨左右,假设后期政策仍是同比不增,预计2022年粗钢产量同比减少3000万吨左右。据中国钢铁协会预测,2022年粗钢产量为10.17亿吨,生铁产量为8.24亿吨左右,同比均有下降,幅度在3%~5%。

市场价格或将下跌

在“双碳”的大背景下,中国钢铁需求逐步见顶,同时废钢对铁水的替代效应逐步显现;全球经济在2021年得到恢复后,铁水需求也难再有明显增量。

2022年,全球对铁矿需求或将逐步减少,全年铁矿产量或增加5000万吨以上。在需求减少预期下,铁矿石价格水平将下移。

需求下滑难以避免

由于高耗能行业生产受能耗“双控”影响较为明显,预计2022年钢铁、水泥等高耗能行业的生产将继续受限。

铁矿石需求下行趋势难以避免,预计2022年钢材消费将同比下滑1.2%左右。考虑到2022年“房住不炒”的政策基调难以大幅放松,新开工面积或仍将承压收缩,受益于地产周期前端的黑色金属或仍将面临不小的压力。

同时,在“双碳”目标下,短流程电炉钢的发展或将受益于顶层政策设计。随着废钢供应逐渐宽松,以及再生钢铁原料进口放开,预计废钢消费量将持续提升,对铁矿石形成替代。2022年,铁矿石供需结构将更趋宽松,沿江、沿海钢厂产能下降或制约铁矿石运输需求,中国沿海金属矿石运价走势与煤炭运价保持同步,总体水平或略低于2021年。

石油运输

影响2022年沿海油品运输市场走势的主要因素有:

国际油价先稳后跌

2022年,国际油价将先稳后跌。上半年价格偏高,下半年价格偏低,全年油价波动重心在65~70美元/桶。从趋势来看,国际油价重心恐将逐步下移,这不仅是由供应增加而需求降低导致,同样也是由货币政策不断趋紧所决定。货币政策转向首先冲击的是宏观市场,原油作为宏观属性较强的品种,缩紧政策后将会压制过热的经济,需求端受到影响;同时,加大投资后供应陆续恢复到疫前的水平。供需两端发力,油市的重心水平恐将呈现下降的趋势。

因目前中国成品油价格无论从成本还是政策面考虑,皆与国际原油价格联动性强,故随着原油价格涨跌,一方面中国成品油零售限价将顺势涨跌,另一方面市场业者心态起伏明显,从而带动成品油批发价格的调整,影响市场需求。

炼油能力持续提升

2021年,中国炼油行业净增能力1474万吨,总能力达到9.00亿吨。新增能力来自盛虹炼化、鑫海化工和凯意石化,多家民企淘汰1226万吨/年能力;原油加工量同比增长4.5%,增量来自浙江石化二期及中科炼化等。全国炼厂平均开工率升至78%左右。

“十四五”期间,中国仍将有多家千万吨级炼厂建成投产,预计净增能力0.96亿吨/年(新增1.37亿吨/年,淘汰0.4亿吨/年),预计2025年中国炼油能力将达9.8亿吨/年,成为世界第一大炼油国。随着中国市场化进程进一步加快,市场参与主体增多将导致市场竞争进一步加剧,中国炼厂布局将很有可能出现洗牌重组的情况,从而影响运输配送结构。

需求消费均受抑制

“双碳”政策下中国石油消费也在发生变革。国内原油进口配额管理明显收紧,2022年原油非国营贸易进口允许量为24300万吨,同比持平。从终端消费来看,国内除航空煤油消费仍受到疫情冲击外,其他终端油品消费基本回归到正常范围,但受到国家碳减排以及消费结构转型等一系列政策的影响,国内成品油表观消费连续3年下降。整体来看,受经济形势、“双碳”政策以及石油消费结构转型升级等因素影响,未来国内原油进口需求及成品油消费均将继续受到抑制。

运价:原油平稳,成油波动

2022年,中国港口外贸原油进港量预计小幅下跌。沿海原油运力供应充足,由于实行市场准入管控以及较为固定的定价机制,沿海原油运输行情总体平稳,运价大概率继续持平。

成品油市场:当前中国经济仍在持续恢复中,2022年中国成品油产量仍将保持稳定上升走势。而汽柴油需求增速不尽人意,叠加替代能源占比不断增加的背景,未来成品油市场仍将是供大于求的格局。综合来看,2022—2024年中国成品油市场供需失衡现状仍存,运输需求总体缺乏支撑,预计2022年成品油运价总体水平将继续回落。

本文标题:上海航运交易所 2021—2022年水运形势报告 (三)

本文链接:https://www.gjkdwl.com/news/hangyun-29190.html

独立站卖家用什么快递邮寄厨房用品到意大利

独立站卖家用什么快递邮寄厨房用品到意大利 广州到俄罗斯空运服务

广州到俄罗斯空运服务 寄快递到玻利维亚

寄快递到玻利维亚 寄化妆品到西班牙

寄化妆品到西班牙 到阿联酋fba头程服务

到阿联酋fba头程服务 国际快递如何邮寄厨房刀具到印尼

国际快递如何邮寄厨房刀具到印尼 广州到伊朗空运服务

广州到伊朗空运服务 什么国际快递可以邮寄移动电源到法国

什么国际快递可以邮寄移动电源到法国