就美线而言,越南的威胁究竟有多大?

发布时间:2022-05-31 132 次浏览

再写越南,不是想蹭热度,所以等到现在才发。

网上关于越南的文章已经够多了,我无意也无力全方位比较中越两国的产业结构和优劣,这不是短短几千字就能讲清楚的。同时,我始终觉得越南取代中国是个伪命题。看看两国的体量就知道,这是不可能的事情。不过,在某些产品上,越南成本有优势也是事实,但也没必要夸大越南的威胁。

因为其他出口市场拿不到数据,所以本文聚焦越南和中国出口美国的货量和产品构成,通过过去十五年来两个国家输美数据的变化,客观分析越南对美贸易的增长以及对中国构成的挑战。

我选了三个时间节点来分析这个问题。2008年,金融危机爆发前,中国的对外加工贸易和出口达到顶峰。那时去佛山见客户,一天下来衬衫的领子就变黑了。世界工厂的地位无人撼动。当时对美出口基本上没有东南亚国家啥事。2008年这个节点可以理解为中国加工贸易的顶点,而对越南来说,那是个很不起眼的起点。第二个节点是2017,就是在川普开始征收额外关税前一年。由于国内生产和劳工成本逐年上升,一些劳动密集型产业开始外迁至东南亚,这时还没有额外关税这个突发的诱因,产业外移已经进行几年了。这段时间可以看做是资本逐利的自然过程, 没有外力的冲击。时间来到2022年, 经过了4年的关税大战和3年疫情的反复,中越出口到美国又是如何一番景象呢?

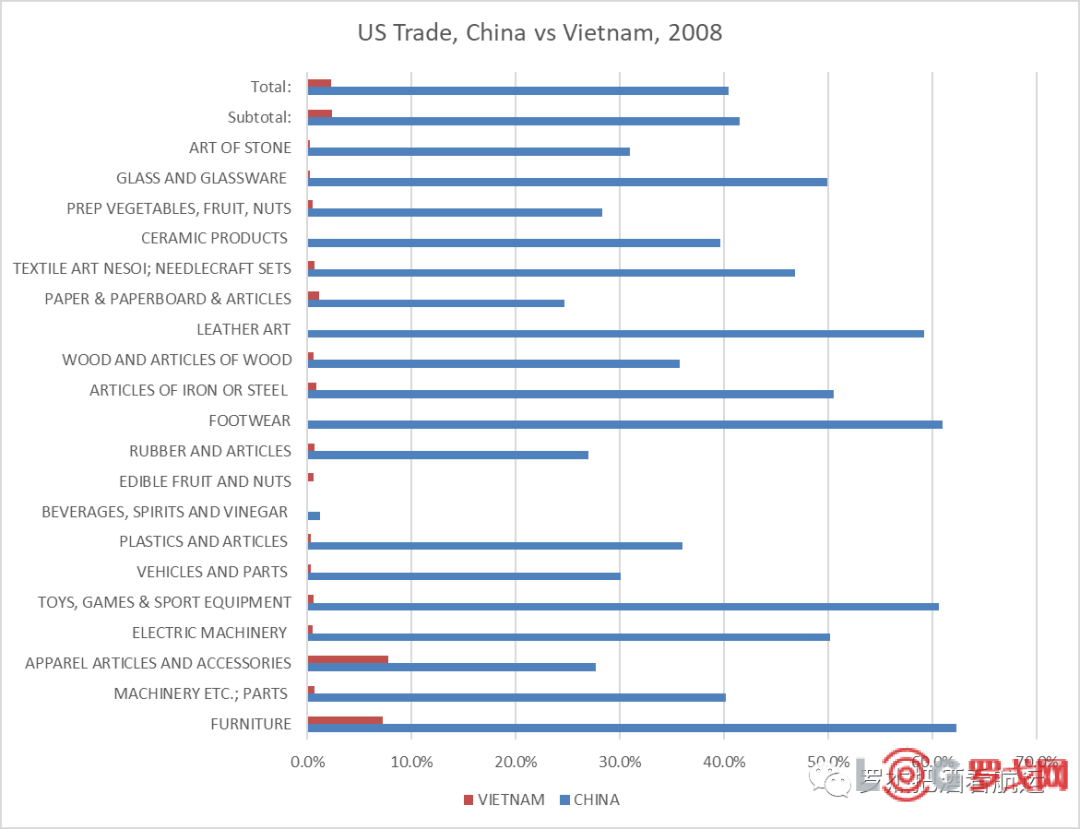

先看2008年的情况。我选了美国进口排名前20的货品大类(HS2),看看中越各自占美国进口总量的比例,深红色代表越南,深蓝色是中国。从下图可以看出,绝大部分的货品大类上,中国占据绝对的优势,从家具到鞋子,从皮具到玩具,中国占了美国总进口的60%以上,世界工厂的地位不可撼动。反观那时的越南,拿到出手的只有两项:服装和家具,各占美国进口的7%左右。其他商品的份额连1%都不到, 可以忽略不计。

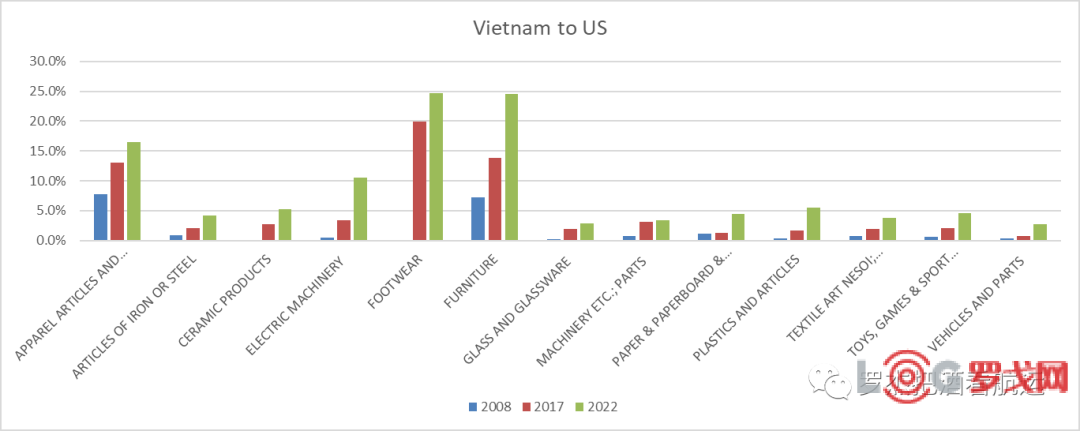

时间来到2017年。越南土地和劳工成本的优势明显,低附加值,劳动密集型产业开始兴起,服装鞋帽和家具对美出口增长迅速,鞋子的比例已经达到美国总进口的20%之多,服装和家具的比例也接近15%。有意思的是,同一时间的中国对美出口上,继续保持增长,鞋子和家具的比例并没有下跌,其他商品大类上继续保持绝对领先。在高附加值的机械和电器上, 越南的份额只有3%,处于刚起步阶段,完全谈不上什么威胁。这是一个中越齐头并进的时代,而中国在关键的高附加值产业保持绝对的领先,越南充分发挥成本优势,进一步扩大劳动密集型产品的出口,同时开始发展电器和机械产业。

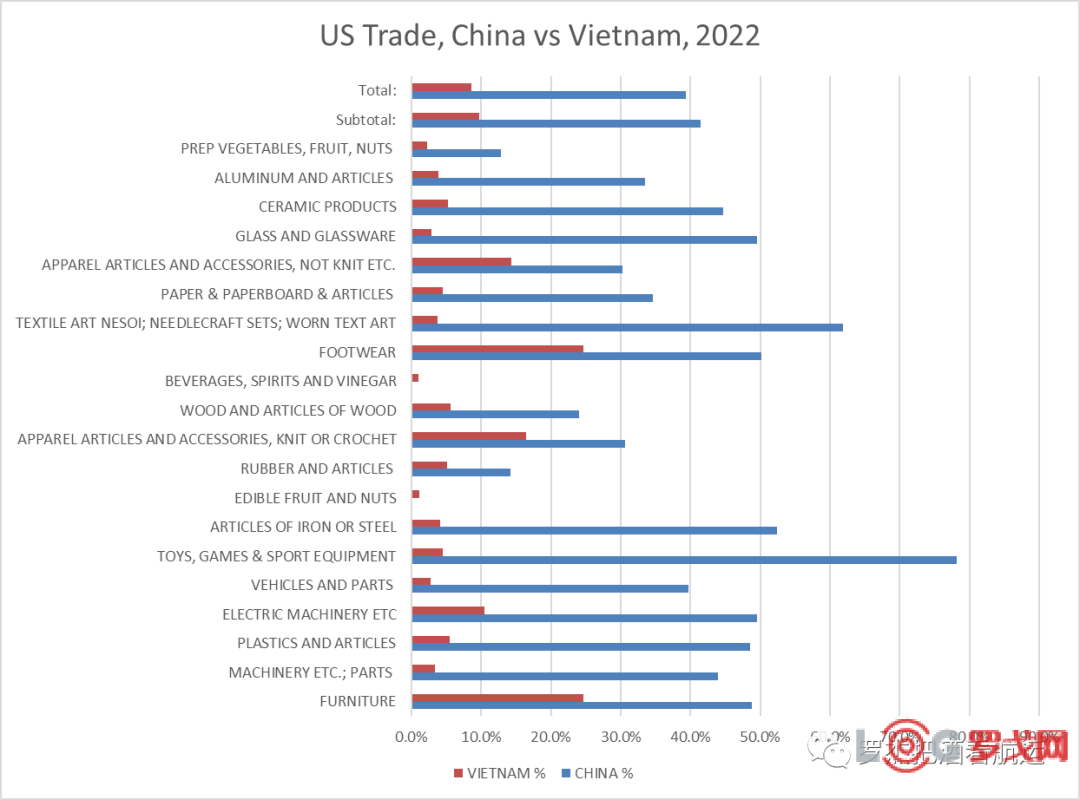

转眼来到2022,形势有了很大的变化。一眼看过去,多条代表越南的深红色柱子明显长了很多,意味着美国进口商品中来自越南的比例越来越高,而且是多个商品有明显的增长。越南传统的强项,比如家具和鞋类,变得更强,占到美国总进口的近四分之一。更重要的是,原来几乎没有出口的高附加值产业,像电器,也取得了长足的进步。电器已经占到美国进口总量的10%,5年前只有3.4%。美国进口前20大商品中,越南几乎每一类占比都超过了5%,比5年前普遍增长了2-3%。不要小看2-3%的变化,美国进口的基数如此之大,2-3%就是几十万TEU。

有人涨就有人跌。同一时期的中国商品占比,有所下降。份额超过60%的商品只剩玩具和纺织品,其他基本都在50%以下了。此消彼长的态势非常明显。

出现这种转变的最大诱因是2018年开始的25%额外关税。为了逃避关税,美国买家纷纷加大从东南亚采购的比例,越南的政策也积极迎合这种趋势,低附加值的产业转移步伐加快,高附加值的产业也开始初具雏形,越南出口美国全面高速发展。整个疫情期间,越南早期一直控制很好,没有影响生产。去年8月起,新的变种在越南南部肆虐,工厂关停2个月,极大影响出货,10月后陆续恢复正常,一直到现在没有再关停。最近越南还高调举行了东南亚运动会,宣示生活已经回归正常。

有意思的是,并不是所有商品订单都流向越南,中国有些商品的占比在2022年甚至比2008年还要高,后面的图会更直观地显示这种趋势,这证明订单回流的情况还不少。

我们换个角度,从单一国家看变化趋势,首先看中国。我选了13个商品大类,观察他们在2008, 2017, 2022 这三个时间节点上占美国进口总量的比例,由此洞察变化的轨迹。总体来看, 大部分商品的占比在2017年(深红色柱子),就是关税大棒下来之前,达到最高值。到了2022年,各类商品的占比普遍下降。当然,因征收中国25%关税而受益的国家不止越南,印尼,泰国,印度等国对美出口也飞速发展(趋势:亚洲地区出口到美国的变化),原先占据绝对主导位置的中国的份额自然被摊分了。不过,有些商品逆流而上,玩具,汽配,纺织类的比例非常接近甚至超过2017年的水平。

越南这三个时间节点的变化一目了然。经过15年的发展,到了2022年,越南有四类商品的出口占比美国进口总量的10%,分别是服装,鞋类,家具和电器。前三类是劳动密集型,劳工成本的优势是决定性因素,越南的占比提升符合预期。值得注意的是电器的比例也上来了,随着越来越多电器公司在越南投资设厂,这类商品的出口还会继续上升。其他九类商品的比例大都徘徊在5%或以下,还没有形成规模。

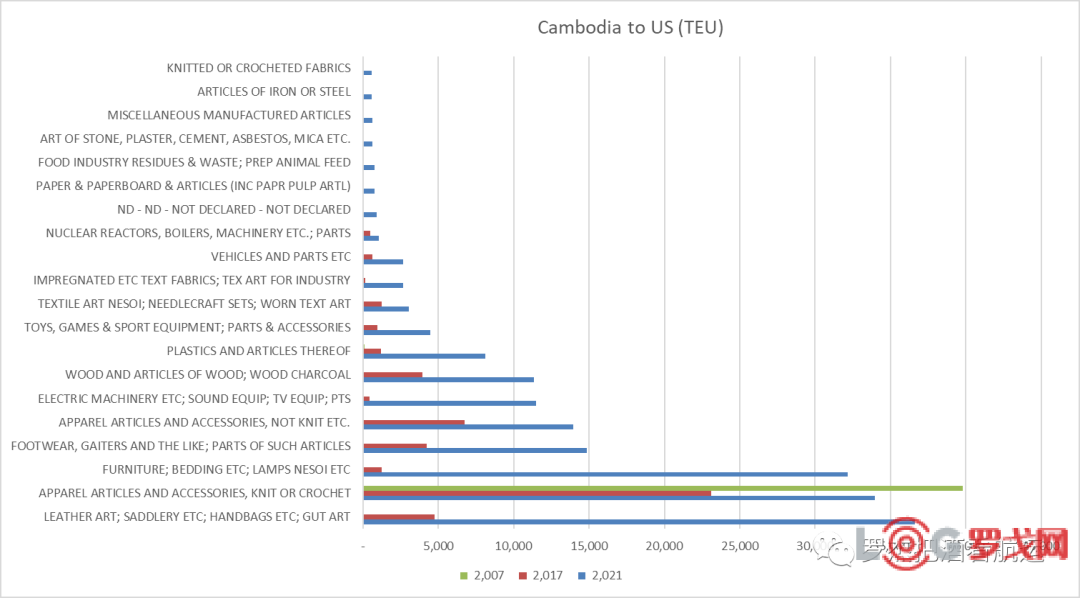

讲越南, 顺便也要讲讲隔壁的柬埔寨。如果越南正在演绎中国二十年前的发展故事,柬埔寨正在走着越南的路子。当越南承接了中国劳动密集型,低附加值的产业时,柬埔寨同样也在接收很多类似的产业转移。因为柬埔寨的总量太小,就不看比例了,看绝对的对美出口箱量。下图是以2021年整年柬埔寨出口美国前20大商品为基准,观察一下2007, 2017, 2021这三个时间节点的变化。2021年出口排前五的商品是皮具,服装类,家具,鞋类,电器。总量跟越南差距还是很大,但是在2007年, 很多商品的出口还是零,说明很多产业都是从零开始,这几年发展很快。

各种内因(国家政策)外因(疫情+针对中国的关税), 越南近年来出口驶上了快车道。传统商品份额进一步扩大,其他商品也全面开花。特别是中国近期受疫情影响,生产出货受阻,另一边厢的越南却高歌猛进,引发业界的惊呼:越南要取代中国了。

上述的数据表明(没有越南出口其他国家的数据,但是美国已经是越南最大的出口国家,可以代表越南出口的变化),占据越南出口主导地位的还是劳动密集型产业,这部分产业在2018年对中国征收额外关税之前,已经开始慢慢移出中国。对于中国而言,这是产业升级的必然结果,未必是坏事。在高附加值商品上(机电类),越南目前还远没有对中国构成威胁。同时,其他劳工成本更低的国家也开始抢食,越南也会迟早面临产业升级的挑战。事实上,过去几年越南突飞猛进,土地和用工成本飞涨,低成本的福利还能维持多久?

对于国内美线货代来说,如果仅有国内的网络,转移到越南的货量无法操作,市场会越来越小。很多在越南设厂的公司一大半来自国内,客人的厂去越南了,货代还有服务客户的能力吗?如果没有,货量就损失了。同样,对于做FOB客户的货代来说,客户加大从越南采购力度,这部分货还能继续拿到吗?很多货代早就在越南提前布局,现在正在分享盛宴(越南美线市场简析),后来者居上的难度无疑很大了。

本文标题:就美线而言,越南的威胁究竟有多大?

本文链接:https://www.gjkdwl.com/news/yuenanguojikuaidi-32886.html

跨境电商卖家邮寄彩妆用品到英国

跨境电商卖家邮寄彩妆用品到英国 手机充电器空运到西班牙

手机充电器空运到西班牙 中国到法国空运

中国到法国空运 去角质保湿凝胶快递到澳大利亚

去角质保湿凝胶快递到澳大利亚 墨西哥fba头程运费

墨西哥fba头程运费 国际快递邮寄彩妆用品到荷兰

国际快递邮寄彩妆用品到荷兰 速卖通卖家发货到英国快递比较快

速卖通卖家发货到英国快递比较快 亚马逊卖家发货到西班牙

亚马逊卖家发货到西班牙