【华创交运|深度】青岛港:ROE长期领先的北方大港,中国特色估值体系下双催化

发布时间:2023-05-15 143 次浏览

前言:

华创交运团队围绕中国特色估值体系下如何看待行业及龙头公司发布了系列研究,最新报告我们提出了“4-2-3-1”投资脉络,其中我们认为港口行业依旧是显著被低估的行业。而在港口行业深度中,我们提出两大核心观点:

其一,我们认为优质港口资产并不弱于高速公路。

其二,我们认为在中国特色估值体系下“一带一路”与“区域港口一体化”是两大催化线索。

3月末我们发布了招商港口深度研究,看好公司大国央企*“一带一路”,战略价值被低估,本篇报告我们则聚焦行业中ROE水平长期领先的青岛港:一方面探索公司长期脱颖而出的驱动力,另一方面则提示公司价值进一步重塑的两大催化。

摘要

1、青岛港是ROE水平长期领先的北方大港。

青岛港口是世界第四大沿海港口、中国第二大外贸口岸,2022年完成货物吞吐量 6.27 亿吨,集装箱吞吐量2682万 TEU,航线总数稳居中国北方港口第一位。

1)业绩看,青岛港位居行业领先。

公司ROE水平在2018-20三年排名行业第一,22年为12.4%,行业第二。2022年收入193亿元(港口主业收入行业第三),三年CAGR 16.6%(行业平均6.1%),归母净利润45亿元(行业第二,仅次于上港)。

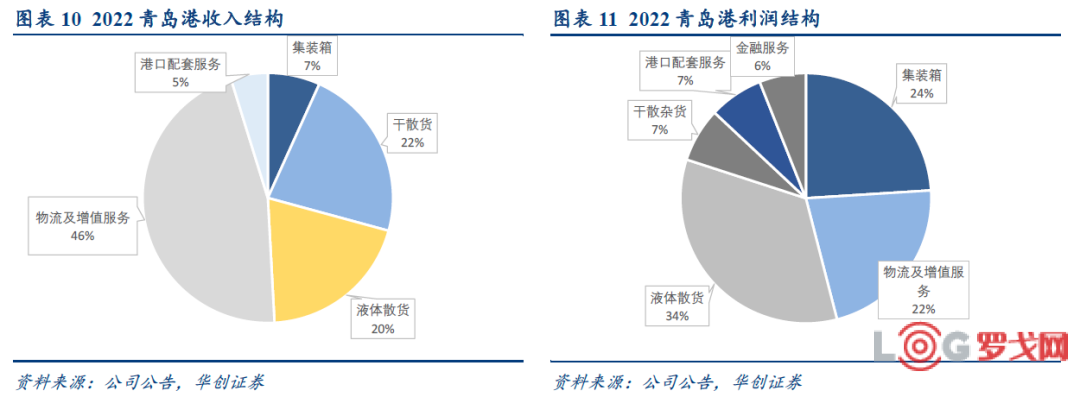

2)业务结构看:液体散货利润贡献占比最高,2022年税前利润23亿元,占比34%,集装箱业务16.7亿元,占比24%、物流及增值服务占比22%、干散货业务占比7%。

3)占据区位优势,运营效率领先。

a)地理位置:处于“一带一路”海陆交汇点的天然深水良港,水域宽深、四季通航。

b)背靠经济和交通网络发达的山东省。北方经济总量最大的省份,工业种类齐全,交通网络发达,为青岛港吞吐量和均衡的货种结构提供支撑。

c)公司是环渤海地区主要的综合性港口之一。青岛港货种以外贸为主,且结构均衡,能平滑单一货种的周期波动,22年集装箱吞吐量在环渤海港区市占率为34%,三年合计提升3.3pct。

d)效率领先:码头装卸作业效率全球领先。

2、如何理解青岛港的投资机会:中国特色估值体系下寻找双催化?

在行业深度报告《优质港口具备价值重塑重大机遇——中国特色估值体系下如何理解港口行业》我们提出两大核心观点:

其一,我们认为优质港口资产并不弱于高速公路。原因在于从商业模式分析,港口企业重资产属性、具有核心壁垒、终将成为现金牛,当前我国港口行业处于区域有序整合开启,费率稳步提升新周期。

其二,我们认为在中国特色估值体系下“一带一路”与“区域港口一体化”是两大催化线索。

具体到青岛港而言:

1)催化1:区域港口一体化推进带来的格局优化潜力。

从行业维度看,“一省一港”模式奠定费率稳中有升新周期。

从山东港口集团看,3年来,山东省港口一体化发展释放出倍增效应,省港口集团成立后,经营收入和利润快速增长,盈利能力改善明显,全省一盘棋,港口各司其职,“以青岛港为龙头,日照港、烟台港为两翼,渤海湾港为延展”为格局,若未来能有进一步协同,将更好提升山东港口在环渤海地区的竞争力、影响力与盈利能力。

2)催化2:“一带一路”打开机遇之窗。

2023Q1“一带一路”沿线外贸继续保持较高增速。山东省进出口结构中,“一带一路”沿线区域进出口金额占比为38%,其中进口占全省进口值的比重46.2%,青岛港将继续受益于产业结构与出口方向的宏观变迁,同时“一带一路”十周年也预期将为优质港口带来新的动能。

3、投资建议:

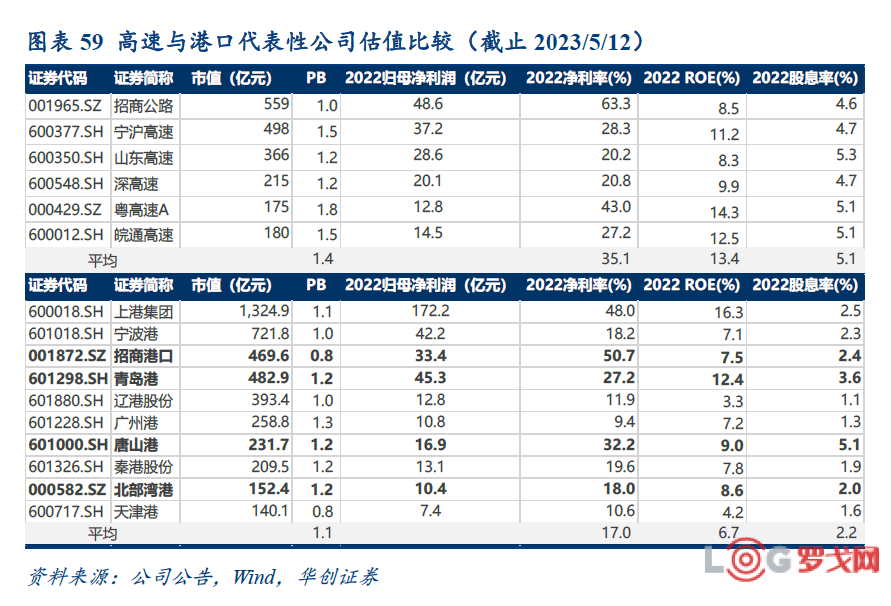

1)盈利预测:我们预计公司2023-25年实现归母净利分别为50.8、56.7、63.5亿元,对应EPS分别为0.78、0.87及0.98元,PE分别为10、9、8倍。

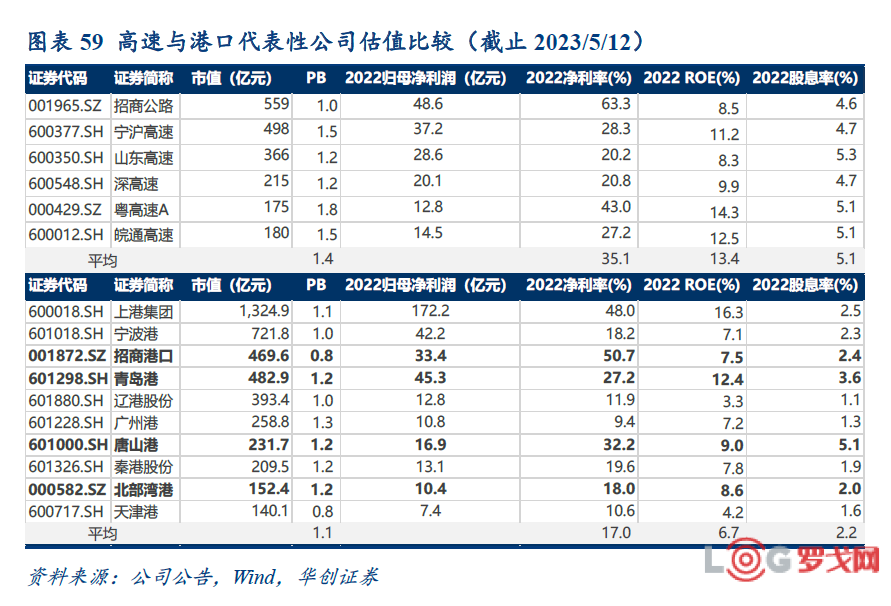

2)目标价:我们强调观点:优质港口龙头估值应向高速公路靠拢,六家百亿市值以上公路公司平均PB 1.4倍,而ROE水平与青岛港相近的皖通高速、宁沪高速均达到1.5倍PB,因此我们给予2023年预计净资产1.5倍PB,对应目标价9.4元,预计较现价26%空间,首次覆盖给予“推荐”评级。

风险提示:经济大幅下滑、腹地经济明显波动。

一、青岛港:ROE水平领先的北方大港

(一)公司ROE水平长期保持行业领先

青岛港是世界第四大沿海港口、中国第二大外贸口岸,主要从事集装箱、原油、铁矿石、煤炭、粮食等各类进出口货物的装卸、储存、保税、分拨、加工等综合港口服务。

截至2023Q1,公司控股股东山东港口青岛港集团持股比例为54.21%,山东省港口集团是公司控股股东山东港口青岛港集团的第一大股东。

青岛港地理位置优越,处于“一带一路”海陆十字交汇点。青岛港东临韩国和日本,与日韩各大港口一衣带水,也是太平洋西海岸重要的国际贸易口岸和海上运输枢纽。青岛港是RCEP协定中面向日韩和东盟的“桥头堡”,是沿黄流域最经济便捷的出海口。

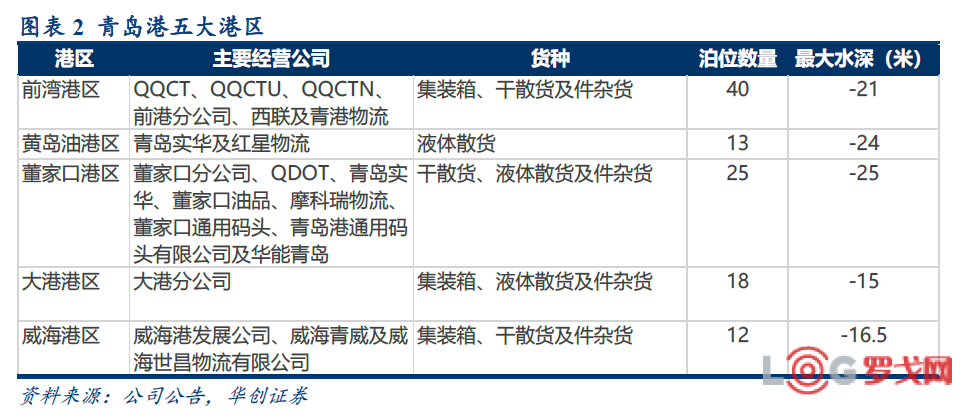

目前公司共运营青岛大港港区、前湾港区、黄岛油港区、董家口港区及威海港港区五大港区。截至2022年,公司运营108个泊位,包括68个处理单一类型货物的专用泊位、40个可处理金属矿石、煤炭及其他一般货物的通用泊位。

其中,威海港港区为公司2022年5月并购,其余大港港区、前湾港区、黄岛油港区及董家口港区完成的货物吞吐量分别占公司2022年完成货物吞吐量的4.5%、54.2%、10.5%及30.7%。

经营业绩看:青岛港位居行业领先。

吞吐量:2022年公司完成集装箱吞吐量2682万 TEU,同比增长13.1% ;完成货物吞吐量 6.27 亿吨,同比增长 10.3%,其中干散杂货吞吐量完成2.38亿吨,同比增长13.3%,液体散货吞吐量完成1.12亿吨,同比增长4.1%;航线总数稳居中国北方港口第一位。

营业收入:2022年192.6亿元(港口主业收入行业排名第三,仅次于上港和宁波港),同比+14.7%,三年CAGR为16.6%(行业平均6.1%)。

归母净利润:2022年为45.3亿元(行业排名第二,仅次于上港),同比+13.6%;ROE 12.4%(行业平均7%)。2023Q1实现归母净利润12.59亿元,同比+10.23%(行业平均为1.3%)。

盈利能力:2023Q1毛利率37.5%(高出行业平均水平7pct),同比+3.4cpt(行业平均为+0.56 pct);净利率为31.2%(高出行业平均水平9.4pct),同比+1.4pct(行业平均为+1.1pct);扣非净利率为27%(高出行业平均水平10 pct),同比+2.8pct(行业平均为+1.2pct)。

ROE:2022 ROE为12.4%,仅此于上港集团,位于行业第二,行业平均水平为7%,高于行业平均水平5.4pct。

青岛港ROE在2018-2020三年排名行业第一,2021-22年位居第二(因上港集团连续2年投资收益超百亿而位居第一)。公司ROE2018年最高为14.2%,后略有下滑到2022年的12.4%。拆解因素看:

净利率:有所下降,从2020年的33.44%下降到2022年的27.24%。

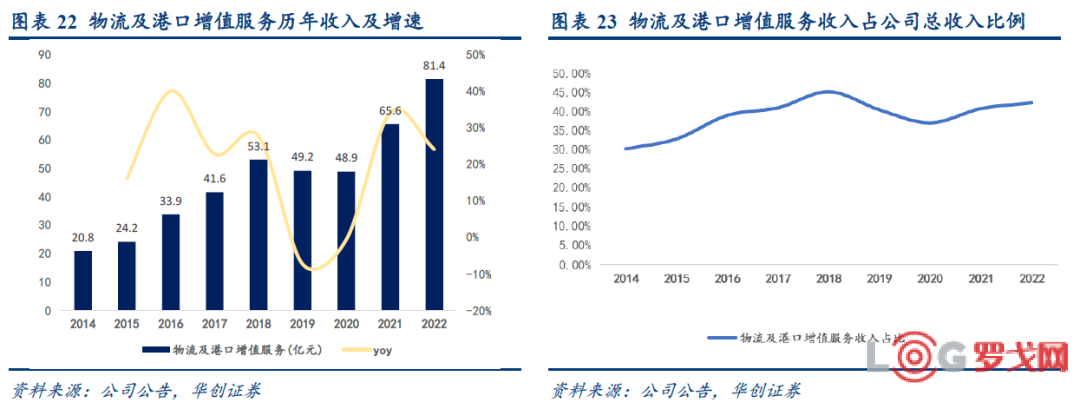

原因之一是整体毛利率由2020年的35.8%下降到2021年的31.4%,主要为业务结构变化,公司毛利率较低的物流及港口增值服务占比上升,其占比由2020年的37%上升到2020年的42.3%,且该业务毛利率由2020年的30.4%下降到2022年的20%。

原因之二是投资收益在收入和利润占比中逐年减少,2018-2022年公司投资收益维持在13亿元左右,投资收益/总收入由2018年的11.7%下降到2022年的7.4%。

权益乘数:略有下降,从2020年的1.56下降到1.39;

总资产周转率:提升,从2020年的0.29提升至0.33。

排名靠前的公司中:

上港集团ROE从2018年14.21%略次于青岛港,到2022年的16.25%排名行业第一,主要得益于净利率提升,从2018年30.16%提升到2022年的48%(其中受益于东方海外国际的投资收益显著贡献),权益乘数和总资产周转率大体稳定。

北部湾港ROE 2020年曾排名行业第二,后因销售净利率和总资产周转率下滑,ROE从2020年的10.9%下降到8.6%。

唐山港ROE 2018-2021年稳定在11%的高位水平,2022年略有下降至9%排名行业第三,其中2022年净利率下降3.2pct,权益乘数下降0.06,总资产周转率下降0.01。

秦港股份ROE 从2018年的5.9%逐渐上升到2022年的7.84%,2022年排名行业第五,为逐年改善的净利率所致,公司净利率从2018年的10.09%上升到2022年的19.61%,资产周转率大体稳定,权益乘数略有降低。

(二)业务拆分:液体散货利润贡献占比最高

2022年公司实现营业收入192.6亿元,同比+14.7%,归母净利润45.25亿元,同比+13.6%。

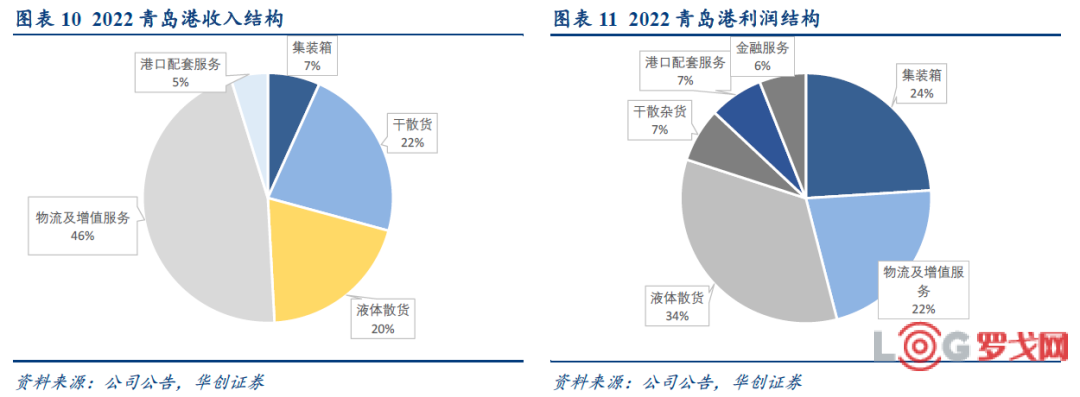

收入结构看:物流及港口增值服务收入占比最高(2022年收入为81亿,占比46%),其次为干散货业务(2022年收入为40亿,占比22%)、液体散货业务(2022年收入为35亿,占比20%)、集装箱业务(2022年收入为12亿,占比7%)。

利润结构看:公司税前利润占比最大为液体散货业务(2022年为23亿元,占比34%),其次为集装箱业务(2022年为16.7亿元,占比24%)、物流及增值服务(2022 年为15亿元,占比22%)、干散货业务(2022年为4.9亿元,占比7%)。

1、液体散货业务:利润贡献最大

公司主要通过大港分公司在大港港区经营2个成品油专用泊位以及通过合营企业海湾港务在董家口港区经营2个液体化工专用泊位;

通过合营企业青岛实华在黄岛港区及董家口港区提供液体散货处理服务,其中在黄岛港区经营11个液体散货处理专用泊位,在董家口港区经营2个液体散货专用泊位。

2022年液体散货实现营业收入35.19亿元,占公司总收入比例为20%,同比+11.8%; 实现控股公司利润20.12亿元,同比+12.4%;实现分部利润23.13亿元,占公司利润比例为35%,同比+7.5%,主要为董家口港区建成的原油码头、液体化工码头及原油商业储备库逐步释放产能,装卸、仓储业务收入和利润增加。2017-2018年收入增速较快原因为董家口港-潍坊-鲁中、鲁北输油管道工程及配套潍坊罐区建设和运营。

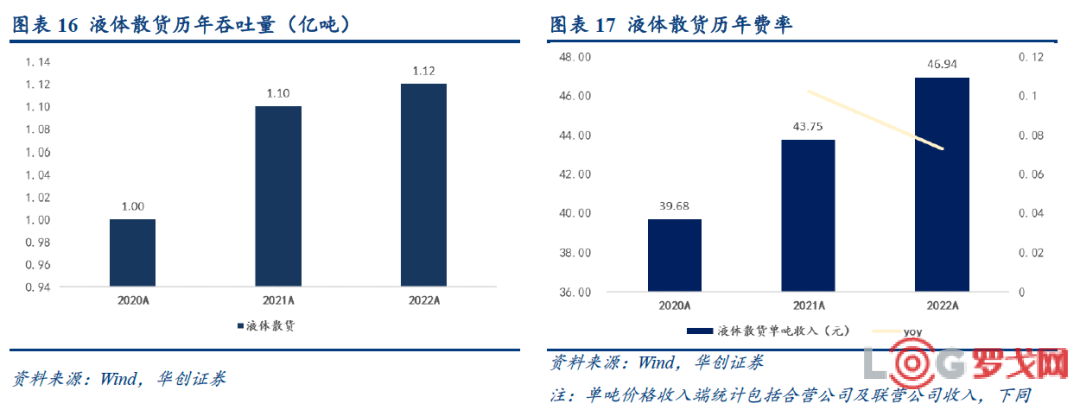

公司近两年液体散货吞吐量稳健增长,2021-2022年吞吐量分别为1.1、1.12亿吨;费率水平稳定增长,2021-22年单吨收入分别为43.75元、46.94元。

2021-22年液体散货业务毛利率为64.1%、62.12%,整体较2020年的76.8%下降幅度较大,主要原因为地方炼厂原料结构发生变化,重质油比例增加,库存周转慢。

2、集装箱业务:毛利率最高,第二大利润来源

公司于前湾港区、大港港区、董家口港区、威海港港区经营集装箱业务,主要通过大港分公司、董家口分公司、威海港发展公司、合营企业QQCT及其下属公司和主要合营企业QQCTN、QQCTU及QQCTUA等进行集装箱处理服务。

QQCT:1995年起,公司与马士基、中远海运、招商局等国际航运公司合作,通过共同股权投资等方式建立了QQCT等合营企业,对维持并增加公司的吞吐量起到了较大的作用。由于公司对合营企业QQCT并未取得控制权,因而QQCT业绩体现在公司投资收益;公司并表的集装箱业务收入主要来自于大港分公司、青岛港通用码头有限公司、威海港发展公司,利润来源于上述公司以及对QQCT的投资收益。

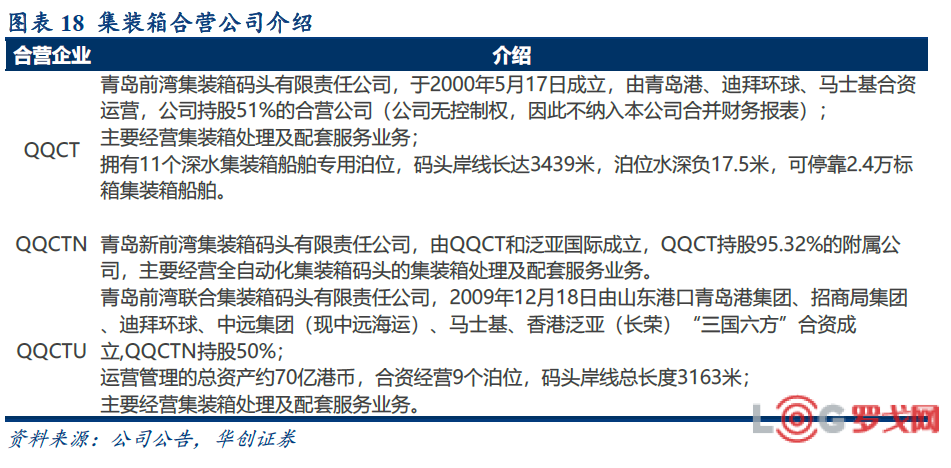

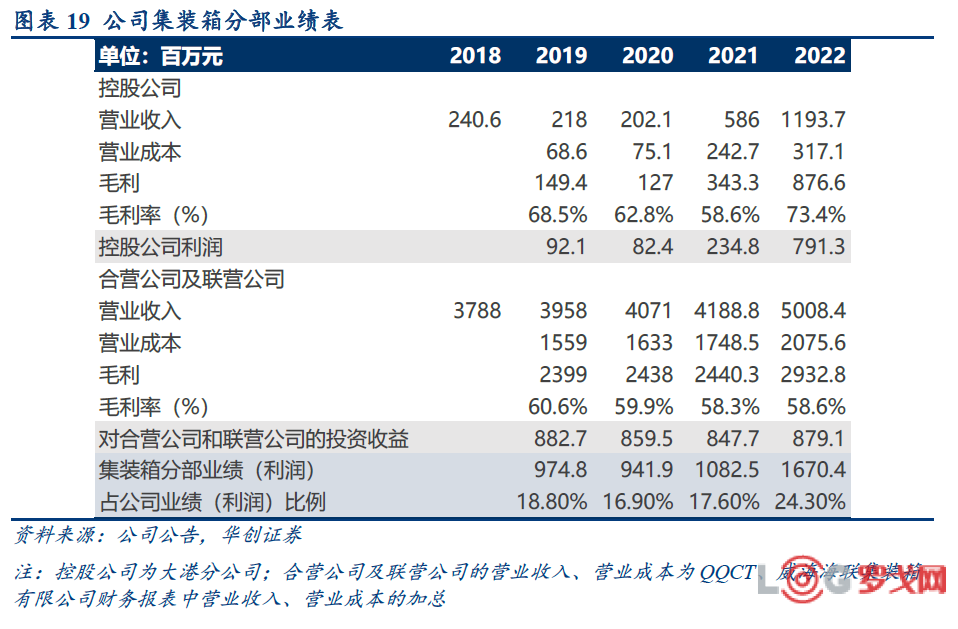

2022年集装箱业务占收入比例为7%,但占公司利润比例为24.3%,集装箱分部16.7亿元的利润中有53%来自QQCT等合营企业的投资收益。

集装箱为公司毛利率最高业务,毛利率从2019年的68.5%提升到2022年的73.4%;在公司利润比重亦由2019年的18.8%提升到2023年的24.3%,三年合计提升5.5pct。

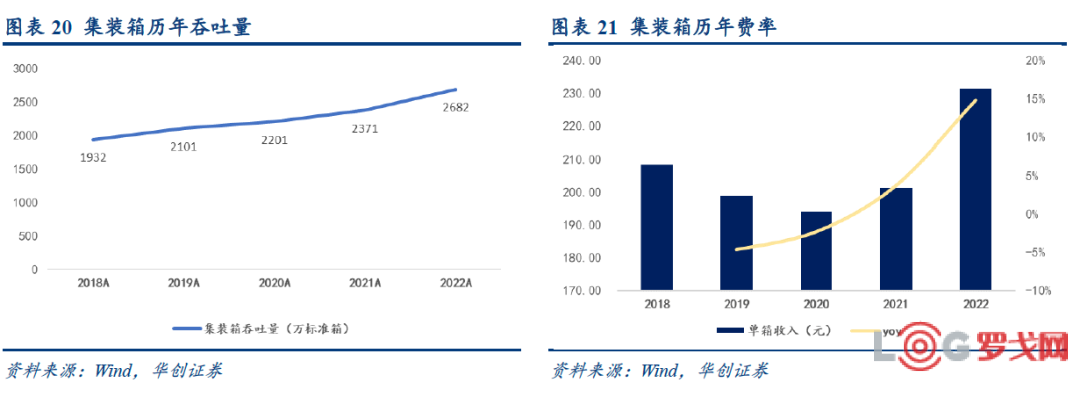

包含合营及联营企业,公司2022年集装箱吞吐量合计为2682万TEU,同比+13.1%,近2年复合增长率为10.4%;2022年单箱收入为231.25元,同比+14.82%,原因为QQCT 2022年2月9日公告,外贸40英尺及20英尺重箱作业包干费分别上调约14%、11%,40英尺箱收费为820元(涨价前为720元),20英尺箱收费为535元(涨价前为480元);2021年单箱收入为201.39元,同比+3.74%。

3、物流及港口增值服务:收入贡献最大

2022年物流及港口增值服务营业收入为81.4亿元,贡献公司46%的总收入,同比+18.0%,主要为代理业务及场站业务收入增加; 实现控股公司利润14.25亿元,同比+7.8%; 实现分部利润14.91亿元,同比+7.6%,主要为场站业务及代理业务利润增加。

物流及港口增值服务业务指依托港口装卸主业,拓展服务范围,提供港口装卸的前端和后端服务,包括拖轮、理货、货物代理、船舶代理、场站、运输等业务。

运输业务:为货主提供一站式、门到门运输服务,包括水路货物运输、公路运输、铁路运输;主要向货方及其代理人按业务量收取费用,为市场调节价。

拖轮业务:为船舶靠离泊、引航、移泊提供拖轮服务收费,主要向船公司、船代按船舶数量收取。

理货业务:为船舶提供理货(货物的计量、丈量、监装、监卸、货损)、理箱(集装箱装、拆箱)相关服务收费,主要向船公司、船代按业务量收取。

代理业务:办理货物进口通关手续、报关、报检、提供相关证件、文件、并将货物运送到目的地;办理船舶在港有关业务和进出港口手续,并开展相关进出口单证业务;收费方式为向委托方按业务量收费,实现市场调节价。

场站业务:围绕集装箱从进口卸货后的空箱到装载货物后的重箱并准备出口的流转过程展开,包括集装箱的短期堆存、拼箱及拆箱、集港以及集装箱维修服务;收费方式为向委托方按业务量收费,实现市场调节价。

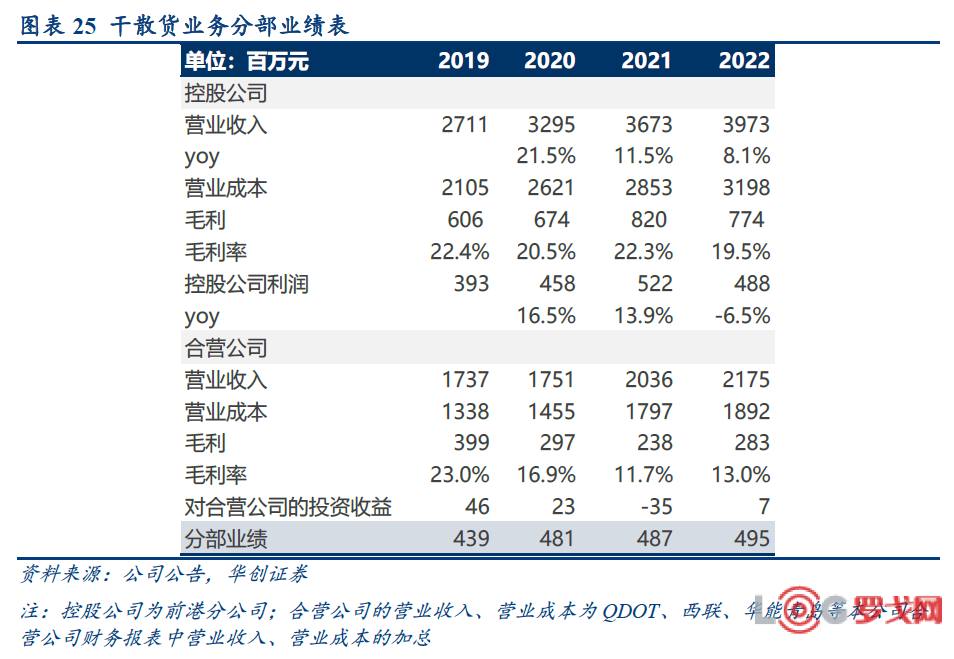

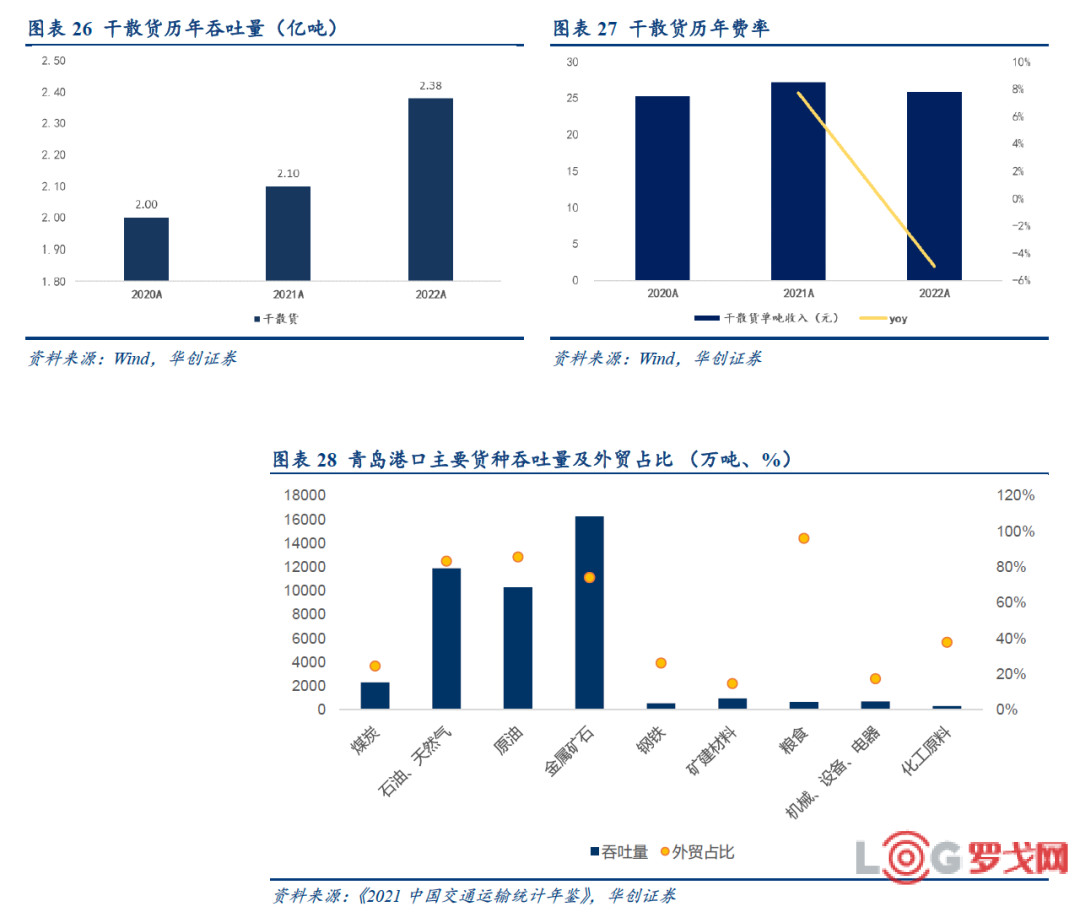

4、干散货业务:金属矿石为最大货种,外贸占比较高

公司主要通过前港分公司位于前湾港区的9个专用泊位及控股子公司摩科瑞物流及合营公司QDOT位于董家口港区的5个泊位提供金属矿石及煤炭处理服务。

从货源结构上看,青岛港区在集装箱上已确定远洋干线枢纽港地位。在干散货货种,如进口矿石以及部分件杂货种上,青岛港、日照港、烟台港三港之间存在一定竞争关系。

2022年,公司干散货业务实现营业收入39.73亿元,占比为22%,同比+8.15%,毛利率19.49%,实现利润4.95亿元,占公司总体利润比例为7%。

货种结构上,占比最大货种为金属矿石,占比60%左右,且外贸比例接近75%。

公司干散货吞吐量近两年稳健增长,2022年吞吐量为2.38亿吨,2021年为2.1亿吨;干散货单吨收入2022年为25.8元,同比-5%,2021年为27.2元,同比+7.7%。

(三)占据区位优势,运营效率领先

1、占据区位优势:地理位置佳、背后腹地强

1)地理位置:处于“一带一路”海陆交汇点的天然深水良港。

其一、地理位置优越,航线密度北方第一。青岛港地处环渤海地区港口群、长江三角洲港口群、日韩港口群中心地带和“一带一路”十字交汇点,区位优势明显;承接建设国内大循环北方枢纽、港口型国家物流枢纽和打造“一带一路”合作新平台、山东对外开放桥头堡等国家、省市战略,战略地位突出。青岛港航线密集,拥有集装箱航线220余条,遍及全球180多个国家和地区的700多个港口,航线密度位居中国北方港口第一位。

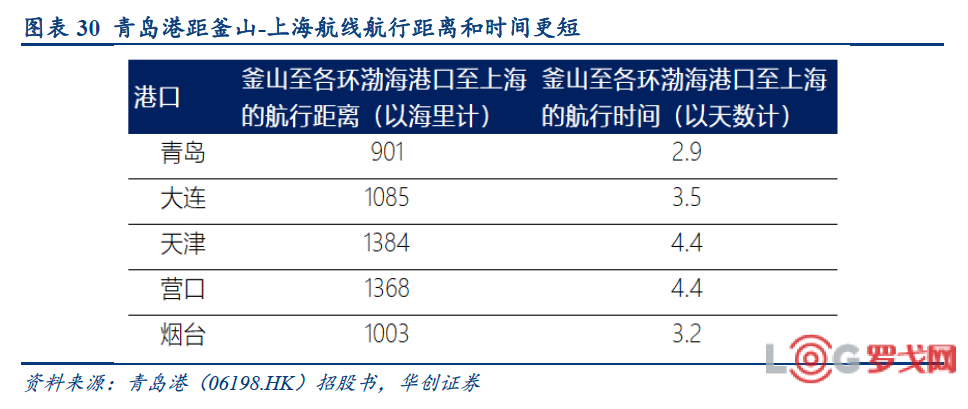

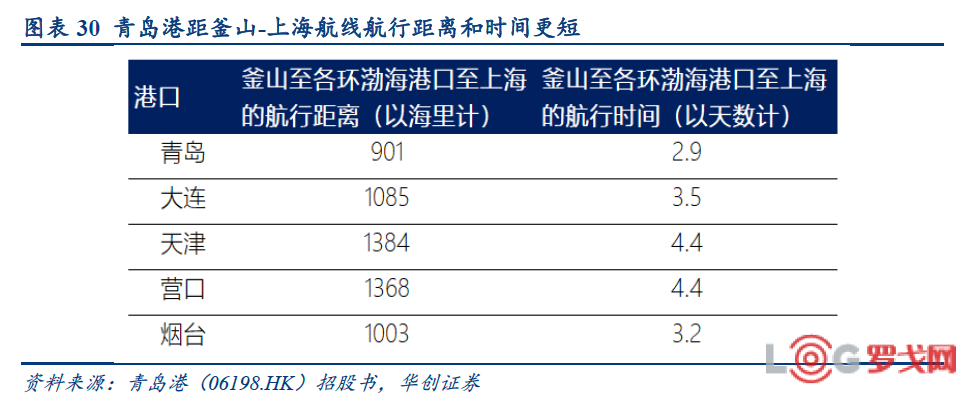

由于优越的地理位置,青岛港靠近全球主要海运航线的港口,意味着能够降低租船成本及燃油成本以及缩短航运时间,货物装载量大的大型船舶会优先选择停靠。以釜山-上海航线为例,釜山及上海港为东西方贸易航线(包括亚欧、跨太平洋及跨大西洋的部分地区)的停泊港,东西方贸易航线服务通常会停靠釜山港及上海港以及环渤海的另外一个港口。五大环渤海港口中,青岛港距离釜山-上海航线的航行距离及航行时间均为最短。

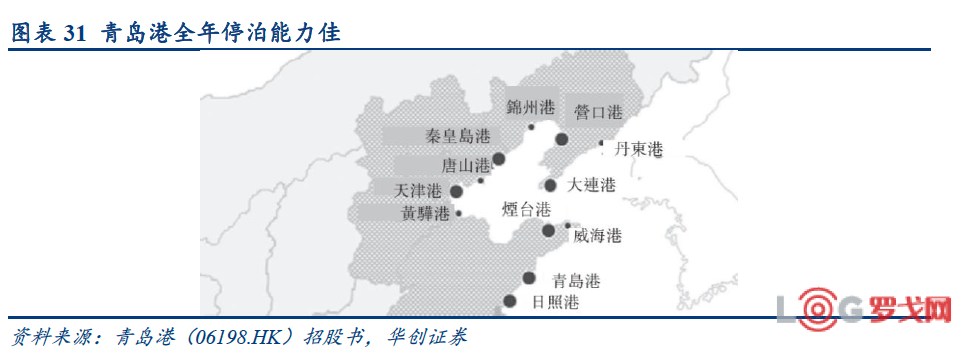

其二、水域宽深、四季通航。青岛港位于环渤海南侧港口,全年不冻不淤,停泊能力较佳。青岛港口位于北纬36度黄金纬度线,是天然深水良港。位于环渤海内侧的港口一般吃水较浅,需要较多的疏浚和维护。位于环渤海南侧及辽东半岛顶端的港口,深水设施较好,较少受到海冰或大浪等恶劣天气条件的影响,故作业天数多于其竞争对手。

2)腹地经济:背靠经济和交通网络发达的山东省

山东省是北方经济总量最大的省,2022年GDP排名全国列第三,仅次于广东和江苏。2022年山东省进出口总值3.33万亿,在各省份中排名全国第四,排名北方省份第一。山东省产业结构亦较为均衡,作为大工业省份,山东省是我国唯一拥有41个工业大类的省份,电力、机械、化工等行业在国内领先。

青岛港受益于青岛完善的运输网络布局,腹地领域可辐射到环渤海及更广地区。青岛拥有“海陆空铁”综合立体交通网络,截至2021年全市铁路线路12条,高速公路和普通国省道等干线公路通车里程位居山东省首位。青岛港综合货物处理能力的形成是因其可连接山东省境内的主要铁路及发达的公路系统。对于长江沿岸及环渤海地区,得益于发达的交通系统,青岛港亦担当着主要的原油转运枢纽。

发达的交通运输网络,可使得陆上到青岛港口运输成本较低及运输时间较短。

山东省较大的经济体量和外贸体量为青岛港吞吐量提供支撑,且较为均衡的产业结构为公司均衡的货种结构奠定基础。

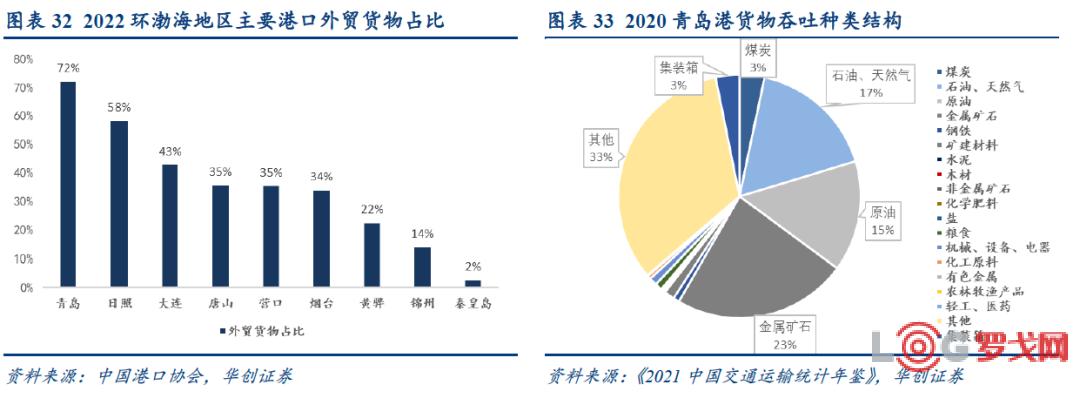

3)环渤海地区主要的综合性港口之一

青岛港货种结构中以外贸为主。外贸货物收费高于内贸货物,因而货物吞吐量中外贸占比较高的港口能收取更高的费率和保持更高的盈利水平。在环渤海地区主要港口中,青岛港的外贸货物吞吐量最大且占比最高,2022年外贸货物吞吐量为4.73亿吨,占总货物吞吐量比例为72%。

青岛港是环渤海地区主要的综合性港口之一,货种结构较为均衡。因此,青岛港吞吐量以多个行业需求作为支撑,不太受到单一类型货物周期性变化的影响,对于收入利润而言增长更为稳健。相较之下,环渤海地区部分港口以单一类型货物为主,如以煤炭为主,易受到单一行业需求波动的周期性影响。

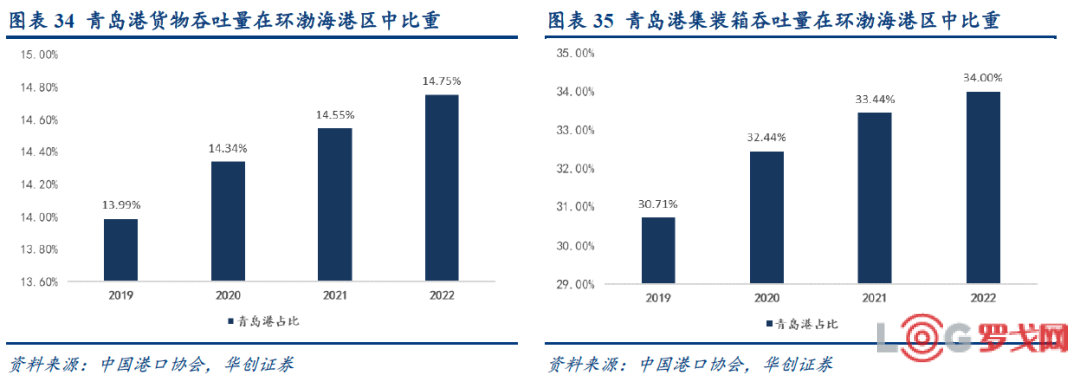

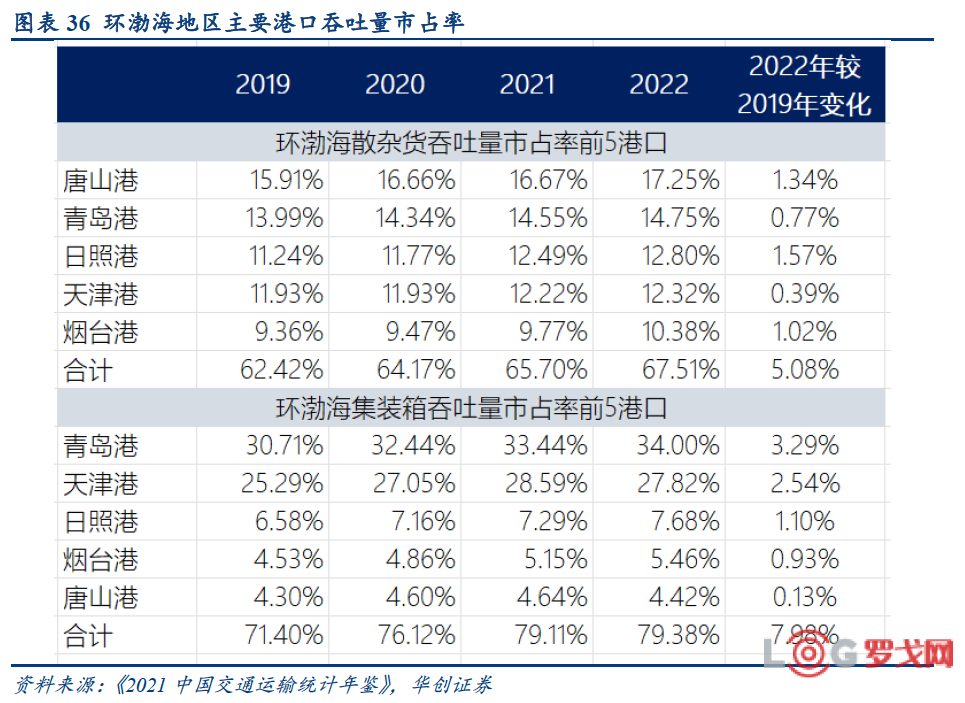

青岛港吞吐量在环渤海港区中占比不断提升,集装箱占比提升速度快。2022年青岛港货物吞吐量占环渤海港区比重为14.75%,三年合计提升0.76pct,平均每年市占率提升0.25pct。2022年青岛港集装箱吞吐量在环渤海港区市占率为34%,三年合计提升3.3pct,平均每年提升1.1pct,提升速度快于集装箱。

2、效率领先:码头装卸作业效率全球领先

青岛港拥有全球领先、亚洲首个全自动化的集装箱码头,以及智能空轨集疏运体系、全国首个全系统干散货智慧绿色码头,是亚洲乃至世界智慧码头的典范。

集装箱业务:依托智慧赋能,创新高效作业模式。

2022年,公司船时效率355自然箱/小时,刷新2M联盟地中海航线全球最高效率纪录;全自动化集装箱码头单机平均作业效率达到60.18自然箱/小时,第九次刷新世界纪录;满足外贸企业海运需求,增开加班船同比增长 17%,为船公司节约进出港时间 689 小时,成为东北亚的加班首选港。

散杂货:最优的全程物流解决方案,最低的综合物流成本。

设备设施:拥有世界先进的卸船机7台、翻车机2台以及充足的流动机械。所有流程均采用先进的计算机管理系统,可满足5-40万吨级大型散货船舶的作业能力需要。

疏运能力:前湾港区铁路发运能力日均2500车以上,董家口铁路于2019年3月开通运营,新增装车能力日均1000车以上,为豫晋陕地区内陆客户打通了一条运输新通道。

二、如何理解青岛港的投资机会:中国特色估值体系下双催化

我们在行业深度《优质港口具备价值重塑重大机遇——中国特色估值体系下如何理解港口行业》中提出,站在2023年看,港口行情并非重复过往“炒地图”、“纯主题”,而是 “中国特色估值体系”大框架下,产业发展新阶段得到市场的关注使然。

我们提出两大核心观点:

其一,我们认为优质港口资产并不弱于高速公路。原因在于从商业模式分析,港口企业重资产属性、具有核心壁垒、终将成为现金牛,当前我国港口行业处于区域有序整合开启,费率稳步提升新周期。

其二,我们认为在中国特色估值体系下“一带一路”与“区域港口一体化”是两大催化线索。

(一)催化1:区域港口一体化推进带来的格局优化潜力

1、区域港口一体化奠定费率稳中有升新周期的开启

1)“一省一港”有序整合开启,奏响行业发展新篇章

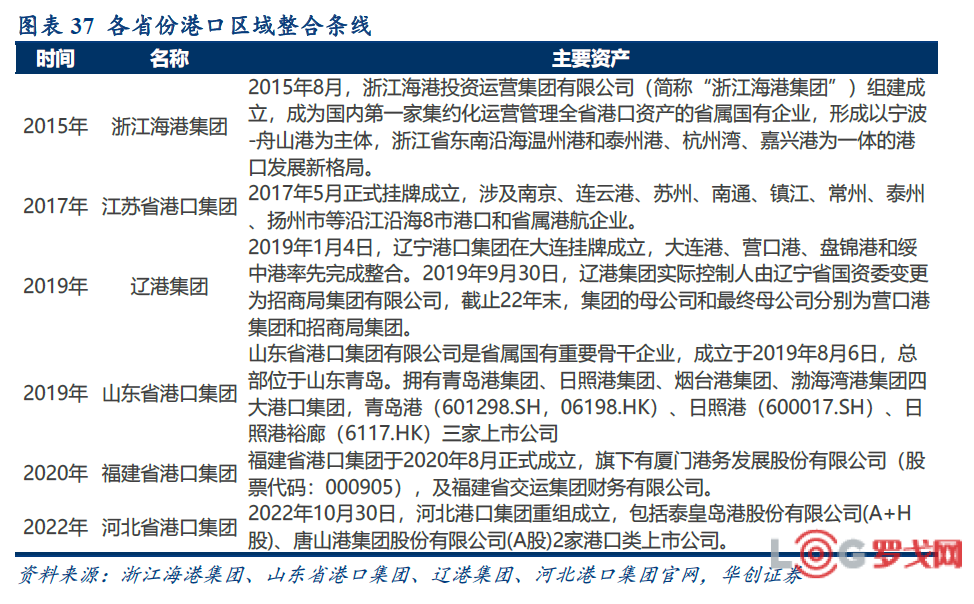

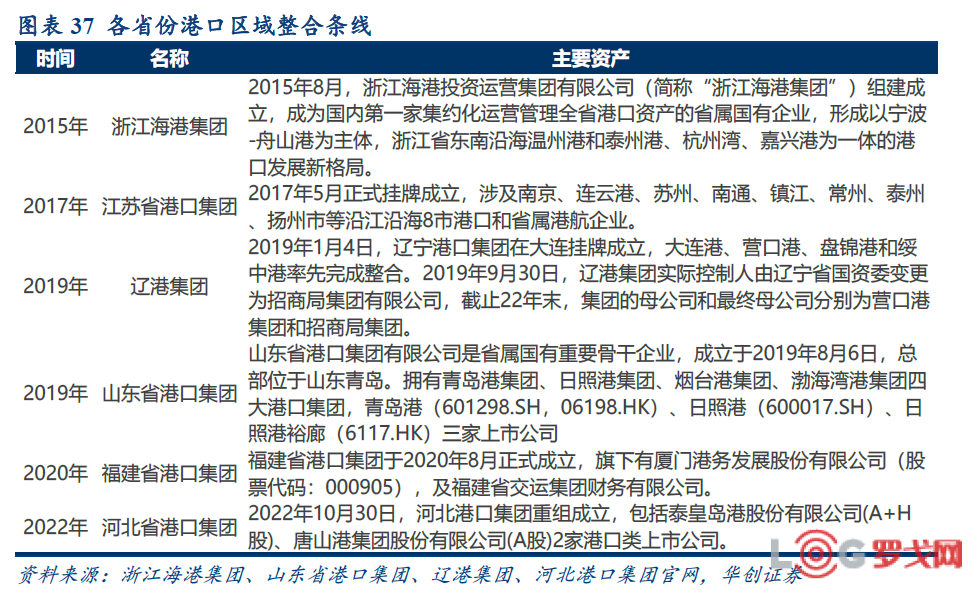

我们在行业深度中提出观点:“一省一港”有序整合开启,奏响行业发展新篇章。“自2015年宁波舟山港开始实施港口整合,福建、广西、辽宁、广东、山东、江苏、河北等省份逐渐加入港口整合队伍,‘一省一港’成为我国港口发展新格局。港口资源整合是促进港口提质增效、化解过剩产能、减少同质化竞争的重要举措,未来将从港口行业内部,向上下游产业拓展,逐步实现港口产业链的全方位整合。”

2)2015年后港口收费逐步市场化。

我国港口收费实行政府定价、政府指导价和市场调节价相结合方式,其中:

实行政府定价的港口收费包括货物港务费、港口设施保安费、国内客运和旅游船舶港口作业费;

实行政府指导价的港口收费包括引航(移泊)费、拖轮费、停泊费、驳船取送费、特殊平舱费和围油栏使用费;

实行市场调节价的港口收费包括港口作业包干费、堆存保管费、库场使用费,以及提供船舶服务的供水(物料)服务费、供油(气) 服务费、供电服务费、垃圾接收处理服务费、污油水接收处理服务费。

港口主要收入来源均为市场调节价模式。

部分重要政策变化如下:

自2015年1月1日起,依据《交通运输部、国家发展改革委关于放开港口竞争性服务

收费有关问题的通知》(交水发〔2014〕253号),内外贸集装箱、散杂货装卸作业费(不含堆存保管费)、国际客运码头作业费等各类劳务性收费由政府定价转为实行市场调节价。

自2016年3月1日起,港口作业包干费按照《港口收费计费办法》(交水发〔2015〕206号)规定执行,该规定进一步明确,港口作业包干费等在内的相关费用实行市场调节价。

3)我们预计我国港口费率开启稳中有升周期,基于两项分析:有空间、有基础。

其一费率向上有空间。

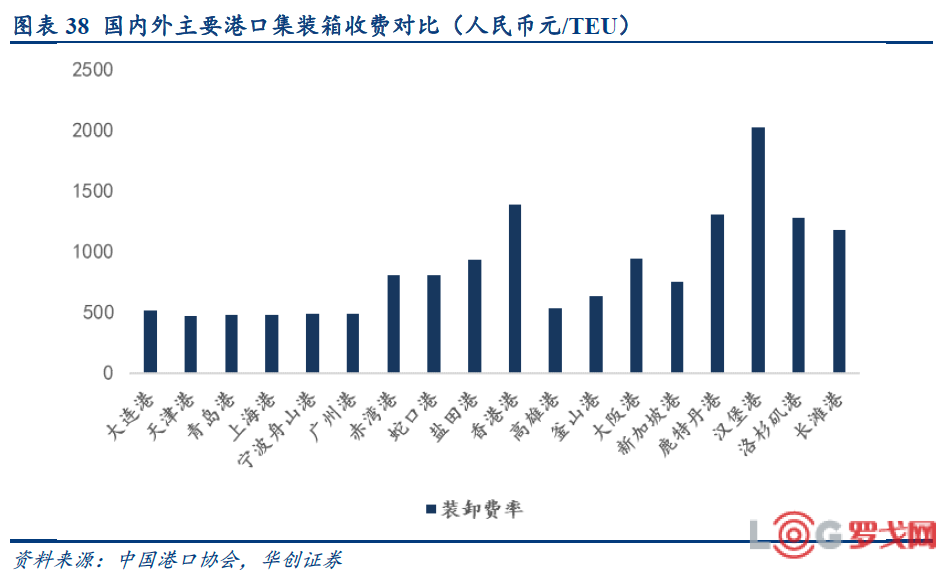

根据中国港口协会2019年调研统计的码头装卸费率来看,我国沿海主要港口外贸集装箱装卸作业费普遍较低。

除深圳港区(盐田、蛇口、赤湾)外,其余大陆沿海港口均在人民币500元/TEU左右,而港澳台及国外主要港口集装箱装卸作业费都在人民币630元/TEU以上,鹿特丹港、汉堡港、洛杉矶港等欧美主要港口均超过人民币1100元/TEU,德国汉堡港更是超过人民币2000 元/TEU。

(注:该数据为港口协会调研抽取数据,不代表平均装卸费率水平)

港口码头收费在出口环节中占比较低。根据中国港口协会《2019我国港口企业营商环境报告》,在出口业务中,以国内某地出口到洛杉矶一个20英尺普货箱为例,货主总支出给货代人民币10450元,出口各环节涉及费目35个,涉及最终收费单位18个,收费占比最高的是船公司(76.9%),其次是车队、港口码头(5%)、货代等。

其二费率向上有基础。

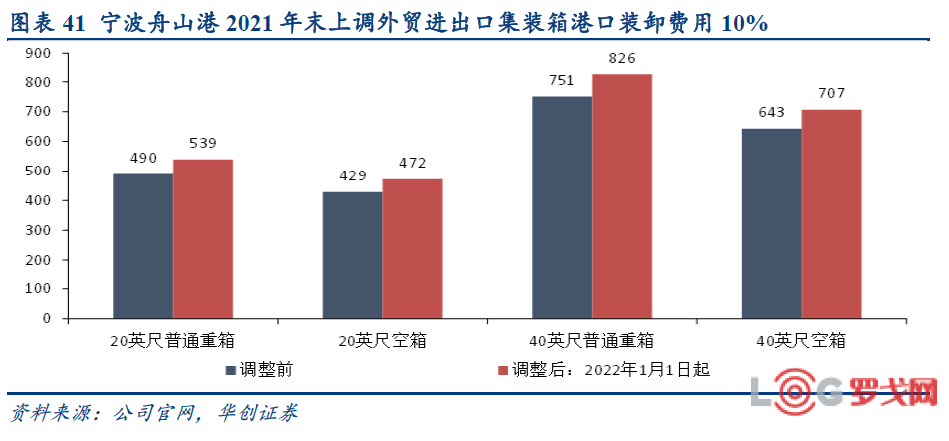

2021年12月,宁波舟山港发布《宁波舟山港外贸进出口集装箱港口收费目录清单(202111版)》,宣布自2022年1月1日起,将外贸集装箱装卸费上调10%。其中:普通重箱装卸包干费20英尺箱由490元/箱上调至539元/箱;40英尺箱装卸包干费由751元/箱上调至826元/箱。空箱装卸包干费20英尺箱由429元/箱上调至472元/箱;40英尺箱由643元/箱上调至707元/箱。

上调费率的还包括广州港等。

其背后我们认为是港口整合与区域化协作持续推进,使得过去激烈竞争转向了同集团下的协同发展,沿海港口同质化价格竞争将减弱,亦奠定费率企稳回升的基础。我们同样认为未来对船公司的价格传导将更精细化、科学化,而并非一刀切的价格调整策略。

2、山东省港口集团资源持续优化将推动青岛港潜力持续释放

在山东绵长的海岸线上,不仅有青岛港、日照港、烟台港3个吞吐量超4.5亿吨的大港,境内30个沿海县(市、区)还分布着20余个港区。在省内港口进行整合前,存在重复建设、价格战抢夺货源问题。

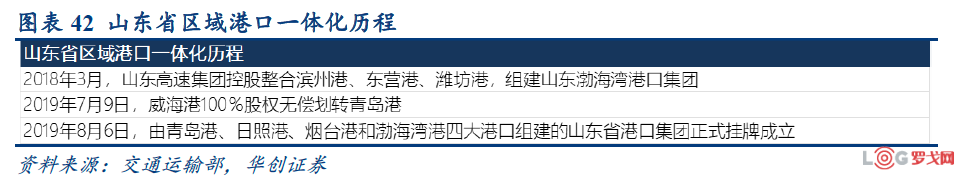

针对沿海港口“多小散弱”、恶性竞争等问题,2018年开始山东省对沿海港口进行整合。

整合总体分四步实施:

第一步,成立渤海湾港口集团,整合东营、潍坊、滨州三市港口,并推进青岛港集团吸收合并威海港集团,形成青岛港、日照港、烟台港、渤海湾港口四大港口集团;

第二步,由省级出资人出资169亿元,完成省港口集团的组建;

第三步,将四大港口集团以账面值划转至省港口集团,同时选取第三方机构,对各港口进行资产清核、审计评估,确认出资人权益;

第四步,省港口集团成立后,适时引进国内外知名航运公司作为战略合作方开展合作,实现优势互补、互利共赢。

2019年8月6日,山东省港口集团成立,拥有青岛港集团、日照港集团、烟台港集团、渤海湾港口集团四大港口集团,青岛港(601298.SH,06198.HK)、日照港(600017.SH)、日照港裕廊(6117.HK)三家上市公司,共有21个主要港区、360余个生产性泊位、330余条集装箱航线。

全省一盘棋,港口各司其职。山东省港口集团成立后,推进‘三个一’,即港口规划一盘棋、资源开发一张图、管理服务一张网,制定了整合、融合、耦合的一体化改革发展路线图。

山东省港口集团一体化发展的整体布局,是“以青岛港为龙头,日照港、烟台港为两翼,渤海湾港为延展”作为格局。四大港口集团均保留装卸、仓储、转运等传统港口业务,其他各港口分散的600亿元资产规模、100多个业务单元则选择“合并整合”,重组为集团下面的金控、物流、贸易、航运等12个板块,四大港口得以专注港口主业。

青岛港定位为龙头,担当建设国际化枢纽港重任,日照港、烟台港、渤海湾港为青岛港的喂给港,四大港口各司其职并进行差异化经营,各港口之间开通内支线,形成“微循环”。

3年来,山东省港口一体化发展释放出倍增效应:2022年,山东省港口集团货物吞吐量突破16亿吨,同比增长7.7%;集装箱量突破3700万标箱,同比增长9.4%,分别稳居全球第一、第三位。

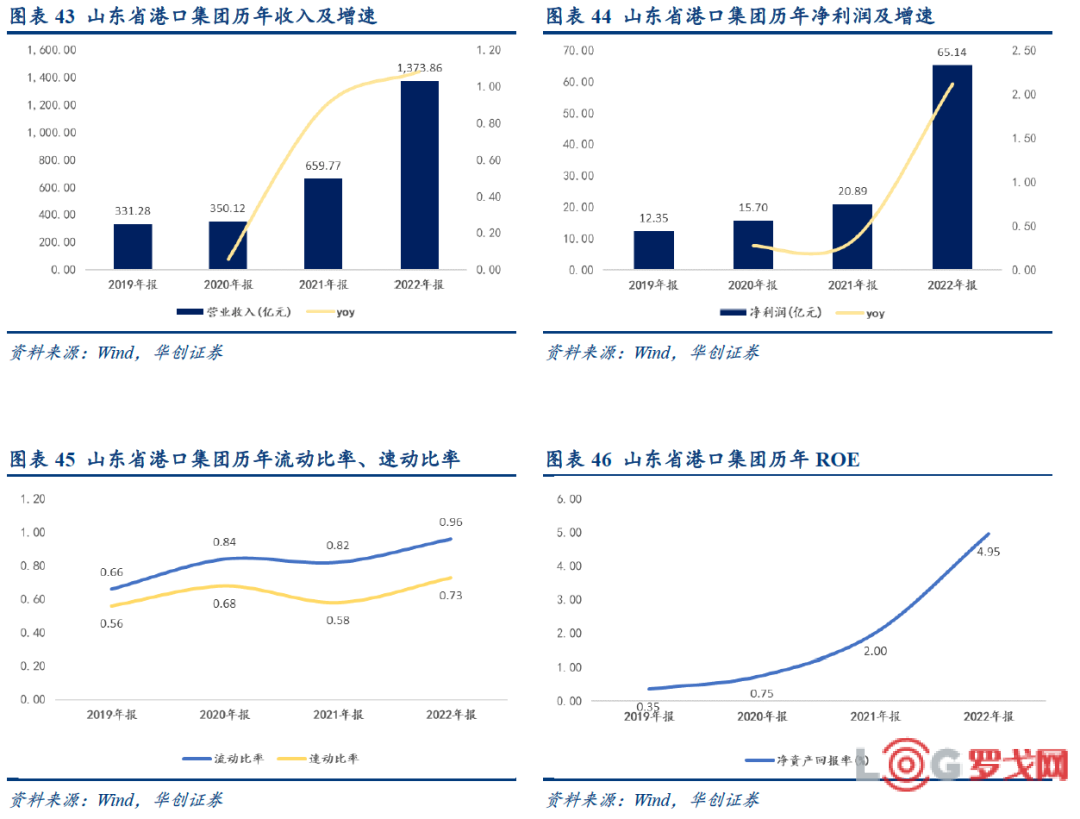

山东省港口集团成立后,经营收入和利润快速增长,盈利能力改善明显。

2022年集团收入1373.9亿元,同比+108.1%,3年CAGR 61%;2022年净利润65亿元,同比+212%,3年CAGR 74%。2022年集团净利率为4.7%,同比+1.2pct,ROE 为4.95%,同比+2.95pct。山东省港口集团整合后较佳的经营绩效,是区域整合后各港口共赢、提升整体竞争力,做大做优港口资产的力证。

注:2022年增速较快,系并购整合潍坊港区散货码头有限公司、潍坊港西作业区码头有限公司、潍坊潍港拖轮服务有限公司、潍坊港区集装箱码头有限公司。

青岛港控股股东山东港口青岛港集团在港口区域整合后,财务指标亦改善明显。

选取南通运通港务发展有限公司、江苏苏州港集团有限公司、东莞港务集团有限公司、国投交通控股有限公司等39家海港与服务行业公司,山东港口青岛港集团净利润分位数为12、净利率分位数为15、ROE 分位数35,主要盈利指标排名较前。

目前山东港口青岛港集团中纳入合并报表的子公司共108个,经营港口装卸主业的2个资产(青岛港国际股份有限公司和山东港口威海港有限公司)均在青岛港上市公司体内,集团体内存在较多的港口物流服务公司和其他行业公司。

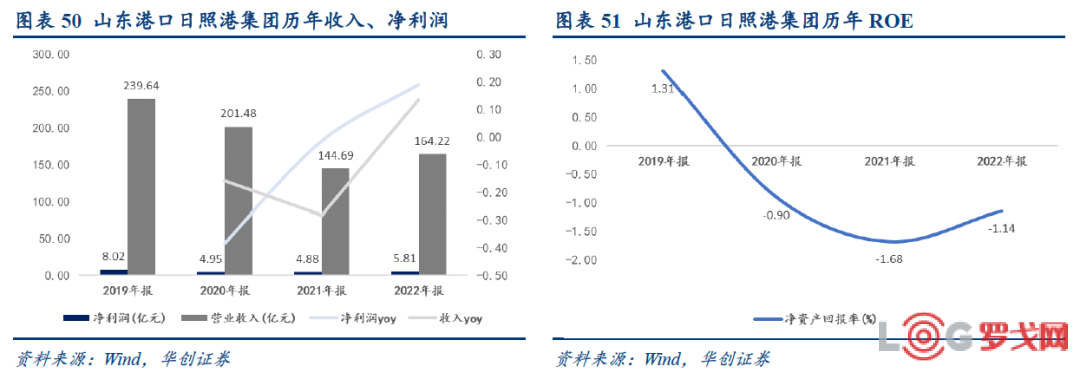

日照港主要经营干散货业务,与青岛港地理位置相近、主要干散货货种重叠,港口协会口径统计的2022年货物吞吐量日照港为5.7亿吨,青岛港为6.6亿吨,均为环渤海港口吞吐量排名靠前港口。

2022年青岛港干散货业务毛利率仅为20%左右,日照港毛利率23%,仍明显低于唐山港39%的销售毛利率、秦港股份38%的毛利率。

若未来日照港和青岛港港口资源能进一步协同,将更好提升山东港口在环渤海地区的市占率、影响力与盈利能力,也会使得青岛港进一步释放潜力。

(二)催化2:“一带一路”打开机遇之窗

2023Q1“一带一路”沿线外贸继续保持较高增速。

按美元计,一季度我国对东盟、非洲等新兴市场出口分别增长18.6%、19.3%,对美国出口下降17%,欧洲出口下降7.1%。对一带一路沿线国家进出口增长16.8%,占进出口总值的34.6%,提升3.5个百分点;对RCEP其他成员国进出口增长7.3%。

以人民币计算,一季度我国外贸进出口总值同比+4.8%,其中出口同比+8.5%,进口同比+0.2%,其中我国对东盟、非洲等新兴市场出口分别增长28%、28.8%,对美国出口下降10.4%,欧洲出口增长0.3%。我国对“一带一路”沿线国家进出口增长16.8%,占进出口总值的34.6%,提升3.5个百分点。

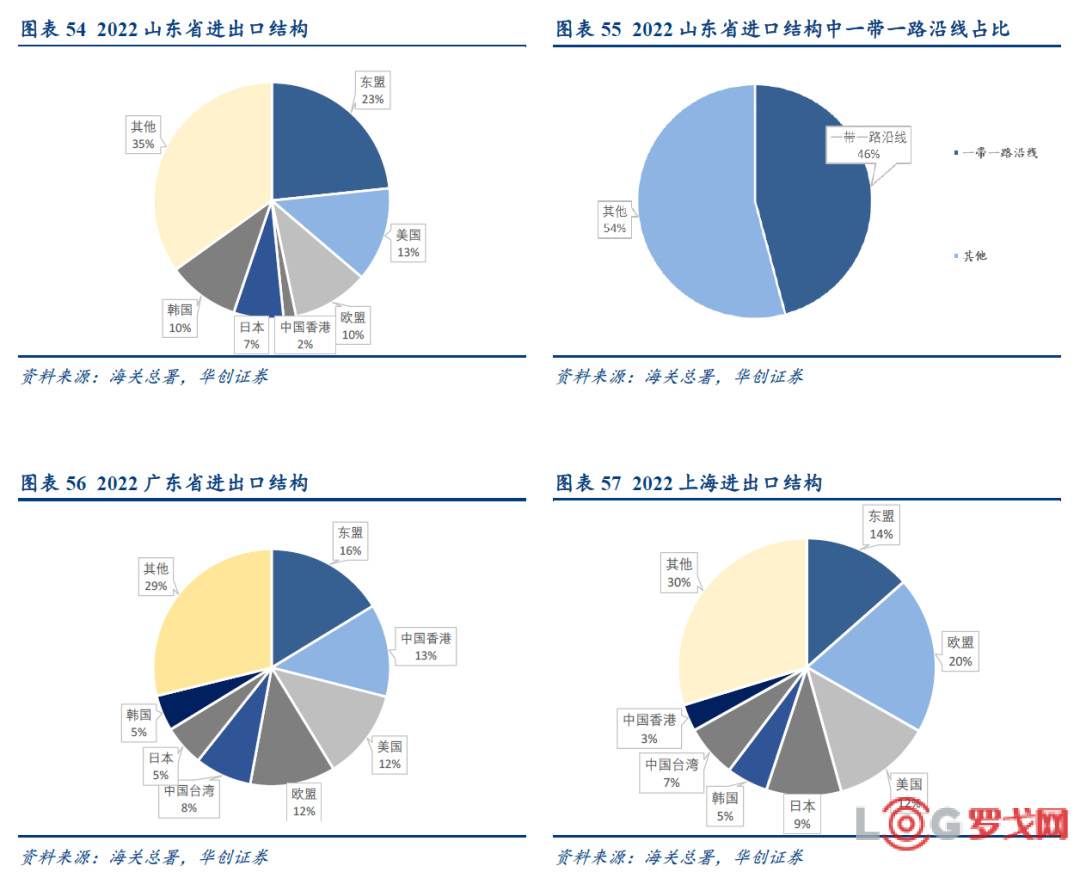

山东省进出口结构中,“一带一路”沿线占比较高,美国和欧盟合计占比较小,预计青岛港将受益于一带一路沿线进出口的较快增长。

2022年山东省外贸结构中,与东盟国家进出口金额占比为23.4%,与“一带一路”沿线国家进出口金额占比高达38%,而欧盟占比10.5%,美国占比为12.9%,美国和欧盟合计占比23.4%。东盟是山东最大的贸易伙伴,且山东与日韩市场毗邻,因此从RCEP生效落地中获益更早、享惠更多,2022年山东对RCEP其他成员国进出口1.27万亿元,同比增长23.9%,已占全省进出口总值的近4成。

这一结构的背后是山东省与“一带一路”沿线国家紧密相融的产业结构。2022年,山东省自“一带一路”沿线国家进口占全省进口值的比重提升12.3个百分点至46.2%,其中87.3%的橡胶、81.9%的原油、53.4%的塑料和31.1%的集成电路进口自沿线国家;同时,山东省59%的钢材、41.5%的基本有机化学品、39.6%的塑料制品和33.4%的汽车零配件出口到了“一带一路”沿线国家。

而2022年广东省外贸结构中,与东盟国家进出口总金额占比为16.3%,与“一带一路”沿线国家进出口金额占27.1%,欧盟占比为11.6%,美国占比为12.3%,美国和欧盟合计占比24%。

2022年上海外贸结构中,与东盟国家进出口总金额占比为13.5%,欧盟占比为19.7%,美国占比为12.5%,美国和欧盟合计占比32.2%。

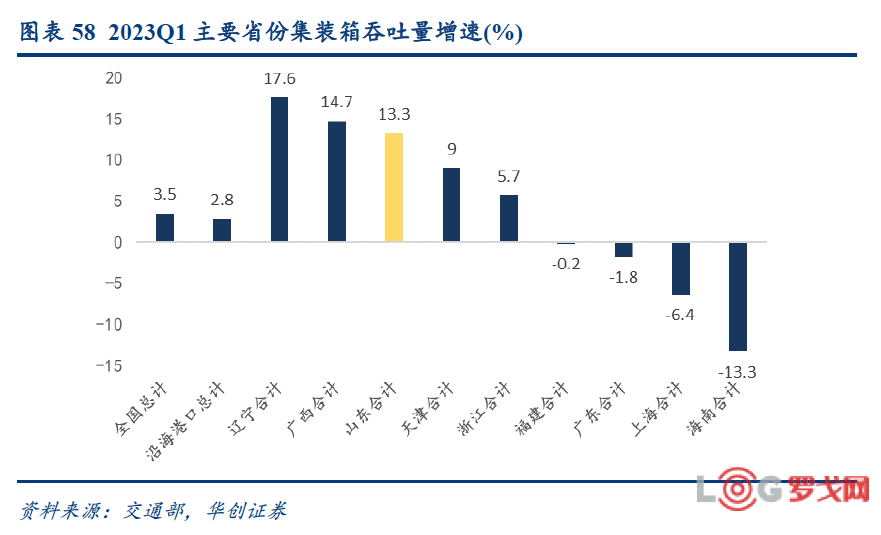

在“一带一路”沿线较快的进出口增速拉动下,山东省2023Q1进出口增速为7.7%,领先于全国水平2.9pct。Q1山东省沿海港口集装箱吞吐量同比增速为13.3%,高出同期全国水平10.5pct。

青岛港作为山东省港口龙头,2023Q1集装箱吞吐量同比增速在全国主要沿海港口中领先,同比增16.6%,剔除威海港影响后,2023Q1集装箱吞吐量同比+12%;剔除威海港后货物吞吐量同比+5.1%,剔除前为9.6%。

青岛港积极开拓一带一路航线。

2021年,青岛港“一带一路”及RCEP航线正式首航,新开长荣东南亚线、万海/运达越南线、万海/运达/以星/高丽印度线三条国际航线。三条国际航线同时开通,助力青岛港全面构建对接东南亚、中亚等“一带一路”沿线国家、RCEP成员国经贸往来的“海上黄金通道”。青岛港实现了对“海上丝绸之路”沿线国家的全覆盖,为国内外贸企业与东南亚、欧洲、地中海、中东以及非洲等地区的贸易往来提供了全面畅通的国际物流通道。

2022年8月,青岛港“七线一列”集中开通。其中包括5条“一带一路”及RCEP航线,包括达飞/太平/宏海泰越线、地中海航运东南亚线、海丰集运海防线、中谷海运东南亚线以及长锦/兴亚远东航线,重点服务越南、泰国、马来西亚等RCEP成员国,构建起东南亚进口水果、冰鲜等冷链生活资料对接山东港口的低成本、高效率的海上物流大通道。

2022年11月,青岛港再新开“一带一路”中东集装箱新航线,山东省港口集团与阿联酋阿布扎比港务集团合作的“中东—远东”航线正式开通。

三、盈利预测与投资建议

1、盈利预测:

分业务看:我们预计公司液体散货业务稳健增长。系因我们预计需求端受益于山东地炼发展及管道网络建设的完善。

我们预计散杂货业务持续受益于山东省港口区域整合,仍有费率上涨空间。目前青岛港散杂货收费仍较环渤海部分港口低,持续推进的港口整合将改善区域竞争格局,提升散杂货费率和盈利水平。

我们预计航线结构差异使得集装箱业务维持增长。公司航线结构中东南亚占比较大,受美线和欧美航线影响较小,今年一季度以来东南亚航线进出口增速相对欧美航线优势明显。

综上,我们预计公司2023-25年实现归母净利分别为50.8、56.7、63.5亿元,同比分别增长12.2%、11.6%、12.1%,对应EPS分别为0.78、0.87及0.98元,PE分别为10、9、8倍。

2、目标价:

我们在行业深度中提出观点,优质港口龙头估值应向高速公路靠拢,六家百亿市值以上公路公司平均PB 1.4倍,而ROE水平与青岛港相近的皖通高速、宁沪高速均达到1.5倍PB,因此我们给予2023年预计净资产1.5倍PB,对应目标价9.4元,预计较现价26%空间,首次覆盖给予“推荐”评级。

四、风险提示

经济出现下滑的风险。港口行业属于国民经济基础产业,行业发展与我国宏观经济形势具有较高的关联度,受国内经济周期波动性影响较大。若经济出现下滑,则很可能给公司的生产活动和经营业绩带来一定负面影响。

腹地经济波动的风险。港口货物吞吐量与其腹地经济发展水平密切相关。公司主要经济腹地包括山东、江苏、河北、山西及河南,延伸腹地则包括陕西、宁夏、甘肃及新疆,该地区的经济发展状况以及对国际、国内贸易需求情况是影响公司发展的关键因素,如果其经济增长速度放缓或出现下滑,将对公司经营产生一定负面影响。

本文标题:【华创交运|深度】青岛港:ROE长期领先的北方大港,中国特色估值体系下双催化

本文链接:https://www.gjkdwl.com/news/dagangwuliu-48059.html

寄快递到科威特

寄快递到科威特 寄化妆品到乌兹别克斯坦

寄化妆品到乌兹别克斯坦 寄化妆品到圣卢西亚

寄化妆品到圣卢西亚 中国寄快递到西班牙

中国寄快递到西班牙 中国寄快递到澳大利亚

中国寄快递到澳大利亚 中国到菲律宾海运

中国到菲律宾海运 带电产品寄立陶宛

带电产品寄立陶宛 带电产品寄约旦

带电产品寄约旦