韩国航运业一个时代的落幕,HMM待价而沽

发布时间:2023-08-10 133 次浏览

一转眼才发现,HMM也要被卖了。

01 被摆上货架的HMM

估计今年物流行业最大的新闻可能会被HMM摘得。这家运力排名全球第8的韩国企业将被摆上货架出售,现正待价而沽。

HMM,成立于1976,原名Asia Merchant Marine。

她的创立与其说是有意为之的商业行为,倒不如说是被迫无奈下的误打误撞。

当时韩国的现代重工受惠于国际经济上升期,承接了大量的造船订单,但是突如其来的石油危机使得原先的买家临时放弃了这批次船舶。所以现代重工在集团公司的帮助下,使用这些货船成立了自己的航运公司,以此正式进入国际运输行业。

其后在1983年正式更名为Hyundai Merchant Marine,中文名现代商船,业内简称HMM。

如果说HMM的成立是得益于一次危机,那么她的衰败则是另一次危机造成的。

2007年开始席卷全球的经济危机对国际贸易造成了不可估量的影响。而在这股旋风肆虐的多年间,每个航运企业都受到了强烈的冲击。终于在2016年,持续亏损的HMM不堪重负,从现代集团中被剥离,出售给了韩国开发银行和海洋商业公司。

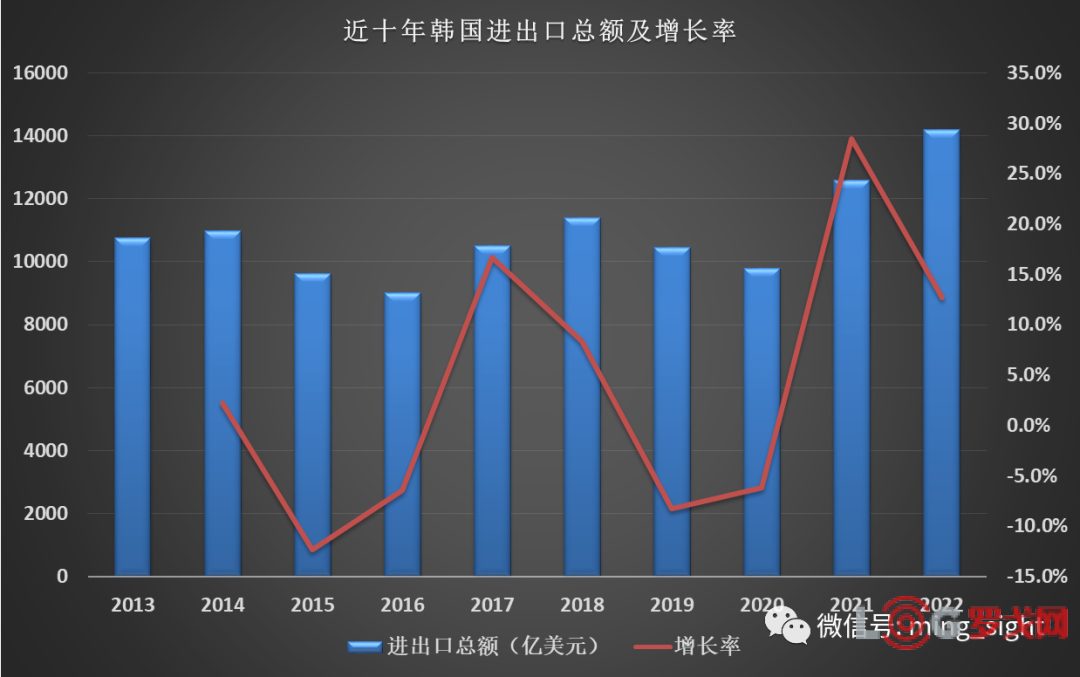

次年,其时韩国最大的航运企业韩进海运破产,HMM代位而上,成为韩国第一。并一度承担了韩国进出口总额25-30%的货物运输体量。随后将中文名称更改为韩新海运。

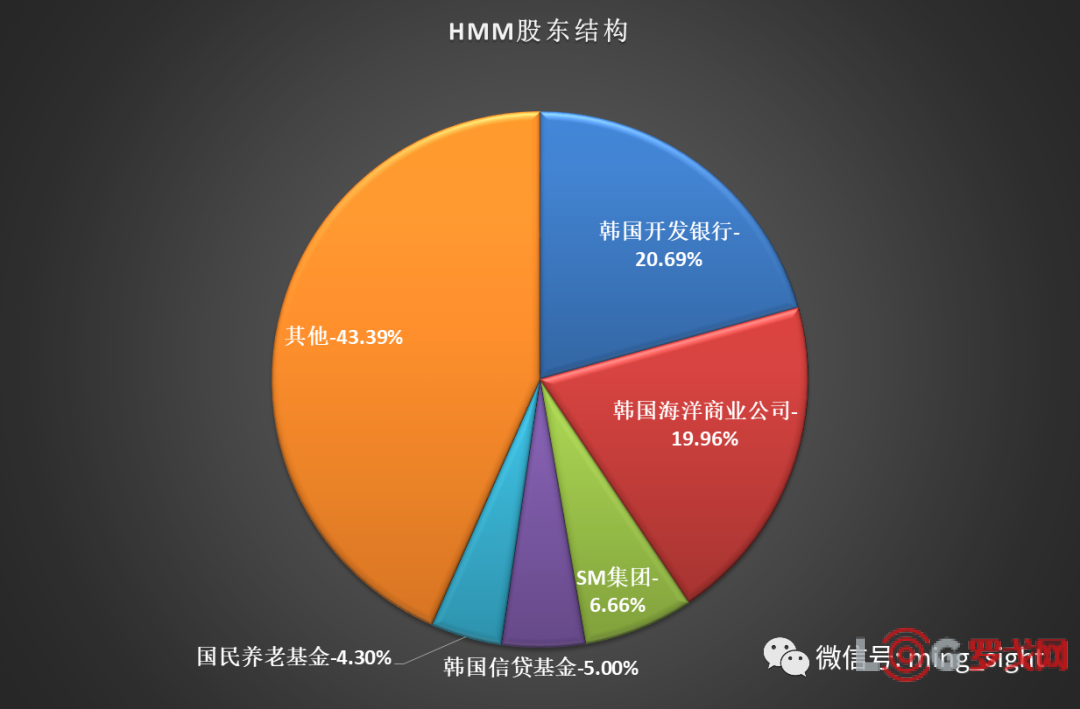

而今年,在历经了疫情导致的国际航运大景气之后,连续录得高额利润的HMM,终于还是被放在了变现的谈判桌上。作为HMM最大的两个股东,韩国开发银行和海洋商业公司已经宣布成立出售咨询小组接受所有可能的报价意见。同时,韩国政府所持有的的股份也被委托给三星证券进行处理,而普华永道将会作为其会计顾问。

目前表达出收购意愿的公司包括了LX Pantos、Hyundai Glovis、CJ Logistics、SM LINE、Samsung SDS、Hyundai Motor以及POSCO等等一大票韩国企业。根据近期的股价,HMM的估值可能会达到75亿美元。

02 不可或缺的航运公司

为什么在当前国际航运业如此疲软的情况下,虽然是全球前十,但运力只是堪堪达到80万TEU(同比MSC 520万,马士基410万)的HMM依然会收到如此热烈的收购意愿呢?

虽然疫情几年对全球的供应链体系都造成了强烈的冲击,大型的跨国生产制造企业对自身的采购链路逐步开始重塑。但是无论是将全球化转变为区域化也好,还是开拓多个供应源的方式也罢,各个国家对国际贸易的依赖程度是有增无减的。

特别是在经济下行的情况下,作为主流消费市场的欧美国家,随着普通消费者寻求性价比的意愿持续增强,降低成本成为了几乎所有企业的通行准则。而在降本的背后,除了利用科技赋能之外,挤压供应商则是最为重要和直接的手段。

作为手段之一,供应端的下沉是这两年最主流的方式。

在中美关系持续微妙的情况下,制造端在区域选择上的分散使得物流运输的线路也随之多样化。原本占据海运货量七成以上的东西主航线开始分流。最主要的中-美-欧货物流动方式因为东南亚、东欧和南美在供应端的持续增量而开始减弱。

同时,在某些无法明言的因素引导下,部分中国的供应商不得不选择在这些新兴地区开设新的工厂,才有可能继续拿到来自欧美客户的订单。因此,更分散的国际供应链和对成本更高的要求,使得海运继续在物流运输手段中占据绝对的地位,没有之一。

另外,海运市场的运价特点也可能是HMM受到青睐的原因。

自从1956年班轮运输诞生以来,经历了数十年发展的国际航运,已经形成了期货运价和现货运价并行的,类似金融行业的产品和运营方式。虽然说是并行,但是因为期货运价的签订方往往都是长期稳定且体量较大的货主,所以会更受重视,被绝大多数航运公司认作为“压舱货”。

即使在长期走低的海运市场中,期货运价的合同对于货主的约束性不高,使得淡季时的某些货主会抛开合同去找寻低得多的现货运价。但是对于大多数货主而言,考虑到不同港口和航线多变的情况,即使现货运价处于低位,他们也会继续坚守期货运价的合同,以此保证整体运输的稳定。而市场上一般会看到的大幅波动,往往来自于现货运价。所以对于航运公司来说,只要期货运价的履约比例处于高位,那么就不会对其产生较大影响。

目前来看,国际海运市场的主要货主依然比较集中,都属于期货运价的签约对象。所以对于HMM来说,作为韩国最大的航运企业,手上握有的那些长期、固定的期货运价合同,就是其受到资本市场欢迎的因素之一。

对于任何一个沿海国家,尤其是经济对进出口有所依赖的大国,拥有且可以绝对控制一家具备一定市场地位的航运企业是非常必要的。

多变的国际环境往往会使得强权国家在打击对手时更多以经济制裁为首选。而经济制裁的主要手段除了资本领域的资金、资产冻结之外,对货物的禁运一直都是最先施行的。诸如伊朗、俄罗斯,长期以来都是被欧美禁运的对象。虽然他们都拥有伊朗国航、FESCO这样的航运公司,但是由于体量太小、不具备市场主导能力,往往都无法解决问题、避免自己国家遭到重创。

所以,当HMM这样规模的企业寻求出售时,无论是出于政治目的还是经济要求,韩国企业甚至是政府都会在第一时间谋求收购,以此来稳固控制权。

03 最有可能的买家

在诸多的潜在买家中,作个预测,最有可能完成收购的应该是SM LINE。

SM LINE,森罗商船,诞生于韩进海运的废墟上。

2017年韩进海运破产后,韩国的SM集团从收购其亚洲-北美航线的资产入手,逐渐接盘了这家昔日韩国最大的航运公司。在艰难运营了多年后,现在的SM LINE全球运力排名第26。

虽然和HMM无法比拟,但是由于集团老板始终都想拥有一家亚洲第一的航运公司,所以背靠SM集团的“小蛇”企图吞掉“大象”的传闻一直都甚嚣尘上。同时,非常有趣的一点是,SM集团是HMM的股东之一,并在去年增持以后成为了第三大股东。

对于运力过剩的国际航运市场,通过并购减少玩家数量,并以此来平衡供需关系,一直都是惯用和有效的手段。尤其是隶属同一国家且实力相当的两个公司,往往会在国家或资本方引导下进行合并。在有限的需求下,保证供应能力的同时,不过多浪费重复的资本投入。最直观的就是中远和中海的合并,以及日本三井商船、NYK和K-LINE的合并等。

在新的环境和周期下,航运公司又将开启新的一轮并购潮。但无论如何,海上运输在长远的时间内,还是会作为最主要的物流运输方式而存在。

对于HMM来说,不管最后出售成功与否,也不论收购方是纯粹的投资公司还是SM LINE这样的同行,都将在韩国的物流业史册上留下浓重的一笔。甚至对于亚洲、乃至整个国际物流行业来说,HMM的落幕也会如同过往的那些前辈一样,在若干年后成为业界研究未来发展的一个历史明镜。

国航 航运 航运业 韩国国际快递 韩国海运 韩国物流 韩国空运 韩国专线

本文标题:韩国航运业一个时代的落幕,HMM待价而沽

本文链接:https://www.gjkdwl.com/news/hanguoguojikuaidi-50818.html

相关信息推荐 Related Suggestion

- 东航西北分公司乘务员职业技能大赛圆满结束

- 联邦快递升级欧洲物流网络,启用两座全新设施

- 截至8月10日 今年已有超390艘次邮轮从上海口岸出入境

- 极兔成为戈20官方指定物流合作伙伴

- 用最严密法治保护长江流域生态环境 12部门联合印发意见

- 外高桥海工为SBM建造第六艘FPSO开工

- 天津出台实施方案 19项重点任务推动数字贸易创新发展

- 桥水清仓阿里、京东等中概股

- 巴拿马运河拥堵推涨LPG船运价

- DHL Express与国泰航空签署SAF计划合作

- 国际民航早报|加航周五前将取消500个航班;5月美国航司客运量同比下降2.1%

- 京东集团上半年收入6577亿元,二季度收入增速22.4%创三年新高

内地发香港物流专线

内地发香港物流专线 FBA空运到阿联酋

FBA空运到阿联酋 厨具空运到美国

厨具空运到美国 广州发香港物流的专线

广州发香港物流的专线 煎锅海运到德国

煎锅海运到德国 eBay卖家发货到日本选择货代公司

eBay卖家发货到日本选择货代公司 法国跨境物流公司

法国跨境物流公司 跨境电商快递邮寄茶叶到新西兰

跨境电商快递邮寄茶叶到新西兰