集装箱海运和航空货运疲软至少到2024年中期?

发布时间:2023-08-25 58 次浏览

今天继续关注集运核心盘美线欧线展望。

1、尽管沃尔玛(Walmart)、塔吉特(Target)和家得宝(Home Depot) 等头部零售商们在调整优化库存方面取得了一定进展,使其库存周转率接近于疫情前2019年的水平,但更广泛的行业级数据显示零售贸易和批发贸易中许多以进口为中心的行业正处于漫长的库存减少周期,最长可能持续到2024年中期。

2022年度美国买家收货人进口货量100强 | |||

排名 | 公司 | 2022年度标准箱 | 趋势 |

1 | Walmart | 930,930 | ? |

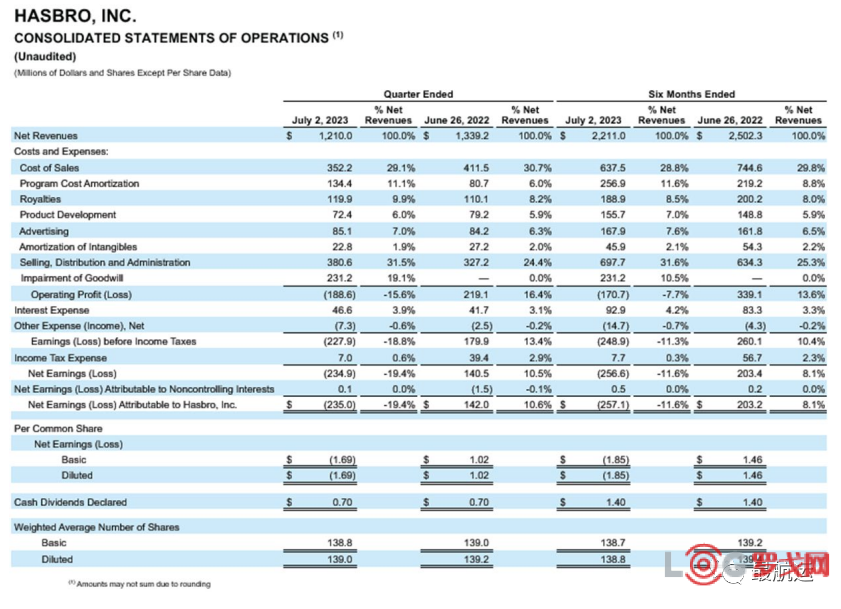

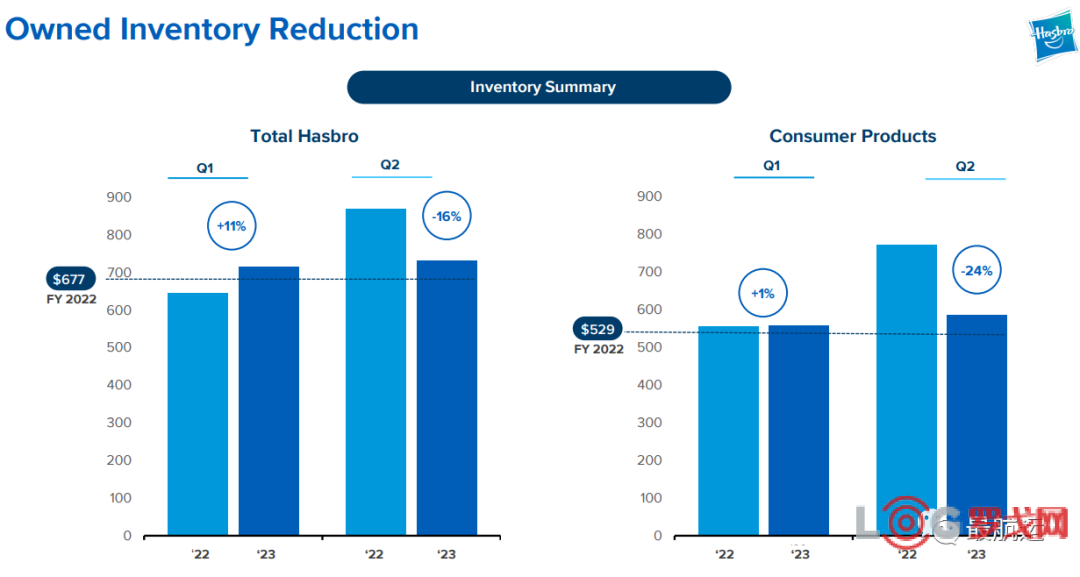

2 | Target | 775,775 | ? |

3 | Home Depot | 519,000 | ? |

4 | LG Group | 331,079 | ↑ |

5 | Lowe\'s | 305,000 | ? |

6 | Dole Food | 236,143 | ? |

7 | Ashley Furniture | 224,000 | ↓ |

8 | Samsung America | 185,408 | ↓ |

9 | Chiquita Brands International | 174,590 | ↑ |

10 | IKEA International | 168,870 | ↑ |

2、库存周转率(Inventory Turnover Ratio)是一个财务比率,用于衡量公司在特定时期内销售和替换其库存的速度。它表示公司如何有效地管理其库存,销售存货并重新补货。库存周转率的计算公式为:库存周转率 = 销售成本/平均库存。其中:销售成本(Cost of Goods Sold)是公司在特定时期内生产或购买的商品的总成本。平均库存是在特定时期开始和结束时的库存平均值。3、目前美国以进口为中心的行业(批发/零售)去库存的进度

行业(批发/零售) | 库存最高点 | 较最高点下降 |

家具和家居批发 | 2022年9月 | 9.70% |

专业和商业设备批发 | 2022年9月 | 6.30% |

服装批发 | 2022年11月 | 11.70% |

家具、家居、电子产品和电器零售业 | 2022年6月 | 11.70% |

建筑材料零售商 | 2022年8月 | 5.50% |

普通商品零售商 | 2022年8月 | 4.20% |

4、看完库存周转率我们再来看另外一个关键指标,库存与销售的比率(Inventory-to-Sales Ratio)是衡量企业库存水平与销售水平之间关系的一个财务指标。该指标反映了公司在某一时期结束时手中持有的库存与该时期的销售额之间的关系。当使用此指标时,最好将其与行业基准或过去的数据进行比较,以更好地理解公司的库存管理状况。一般情况下比率过高时,表示公司持有的库存过多,可能会导致库存过时、贬值或其他存货损失,这就可能会导致持有成本增加,现金流减少,并表明面临销售问题。当然,比率过低时,可能表示库存水平偏低,这可能会导致缺货和失去销售的机会,但它也可能表示公司的库存管理很高效,在正常的情况下比如疫情前和后疫情时代。

5、那么,即使如第3条所列在已经减少库存的以进口为中心的行业虽有一定的进展,仍有很大的空间和必要进一步减少库存,使库存与销售的比率恢复到2019年新冠疫情前的水平。比如,尽管服装批发商已经将库存从2022年的高点减少了11.7%,但如果他们目前的销售水平继续保持疲软,那么服装批发商将需要进一步削减32%的库存!才能使其Inventory-to-Sales Ratio恢复到2019年的水平。此外,家具、电器和电子产品批发商等一些行业的库存最近才开始下降,假设销售额保持在当前水平,他们需要将库存削减17%,以实现与2019年相同的库存与销售额比例。

6、最航运整编的美国2023年7月零售和食品服务月销售额环比和同比变化率,未计通货膨胀。

7、拥有“万智牌”、“小马宝莉”、“小猪佩奇”等知名IP的美国玩具公司孩之宝Hasbro发布了2023年第二季度及上半年财务报告,2023年第二季度净亏损达到2.35亿美元,与去年同期1.42亿美元的净利润相比,业绩可以说相当惨淡。

与惨淡的业绩相比,第二季度才开始下降的库存绝对值的百分比是远远不够的,如上所说是仍有较大空间优化库存的典型。

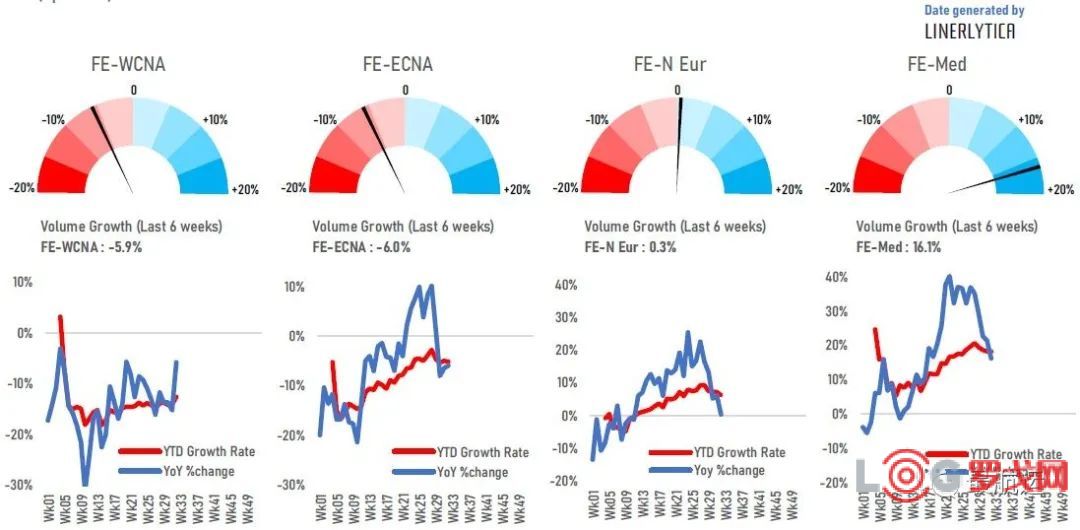

8、商流决定物流,由于去库存进程可能会继续持续数月,集装箱海运和特别是航空货运至少在2024年中期前不太可能有明显的反弹,即使在此之前需求会出现意外反弹。

9、Linerlytica报告显示,贸易货量指数在7月份达到峰值后,在过去4周内开始走弱。第二季度,货量增长稳步上升,但4条主要贸易航线中的3条(FE-ECNA美东、FE-N.Eur北欧、FE-Med地中海)的积极趋势已经逆转。FE-WCNA美西航线上的货量仍然保持不变,但今年全年该航线同比增长率一直为负,对最近迅速反弹的支持完全来自船公司的运力产能削减。与FE-ECNA美东(增长3.4%)、FE-N.Eur欧洲(增长7.7%)和 FE-Med地中海(增长26.1%)的运力增加相比,FE-WCNA美西航线的总运力同比下降6.8%。

10、接下来要考验的是,船公司在2024年面临的更多新船订单的下水,如果智慧地管理创历史的运力产能交付。

11、从经济先行指标PMI上来看,

- 美国:8月份产出增长放缓,因为整个私营部门的活动几乎停滞。随着产量再次下降,制造商再次陷入收缩,而服务提供商的增长放缓至2月份以来的最低水平。客户需求下降推动了整个经济的放缓,新订单总额六个月来首次下降。制造商和服务提供商的新订单都出现了收缩。与此同时,由于燃料、工资和原材料成本增加,投入品价格通胀率加快。

- 欧洲:8月份商业活动加速收缩,因为该地区的低迷进一步从制造业蔓延到服务业。这两个部门均报告产出和新订单下降,尽管商品生产部门的降幅迄今为止更为严重。招聘由于面对需求恶化和未来一年前景黯淡,企业越来越不愿意扩大产能,前景陷入停滞,后者滑至今年迄今为止的最低水平。尽管通胀压力继续远低于过去大部分时间两年半以来,在制造业价格下降的带动下,8月份总体投入成本率和销售价格通胀率有所上升,部分原因是工资上涨压力。

本文标题:集装箱海运和航空货运疲软至少到2024年中期?

本文链接:https://www.gjkdwl.com/news/haiyun-51312.html

刀具套装FBA头程到欧洲

刀具套装FBA头程到欧洲 留学生使用国际集运邮寄电子产品到加拿大

留学生使用国际集运邮寄电子产品到加拿大 郑州到泰国物流

郑州到泰国物流 什么国际快递可以邮寄电子产品到荷兰

什么国际快递可以邮寄电子产品到荷兰 跨境电商卖家邮寄电脑到美国

跨境电商卖家邮寄电脑到美国 多功能一体机快递到意大利

多功能一体机快递到意大利 淘宝商品转运到香港

淘宝商品转运到香港 从中国空运到新西兰的注意事项

从中国空运到新西兰的注意事项